ท่ามกลางความผันผวนของสถานการณ์การลงทุนในปัจจุบัน การลงทุนที่มั่นคงและปลอดภัยเป็นสิ่งที่นักลงทุนหลายคนแสวงหา พันธบัตรรัฐบาลจึงเป็นคำตอบที่น่าสนใจสำหรับผู้ที่ต้องการรักษาเงินต้นและผลตอบแทนที่แน่นอน บทความนี้จะพาไปทำความรู้จักกับพันธบัตรรัฐบาลอย่างละเอียด ตั้งแต่ความหมาย ประเภท วิธีการลงทุน ไปจนถึงข้อดีและข้อควรระวัง พร้อมเปรียบเทียบกับการลงทุนรูปแบบอื่นๆ รายละเอียดจะเป็นอย่างไร ติดตามได้ในบทความนี้

พันธบัตรรัฐบาล คืออะไร

พันธบัตรรัฐบาล คือ ตราสารหนี้ที่ออกโดยรัฐบาล เพื่อระดมทุนจากประชาชนและผู้ลงทุน โดยรัฐบาลจะจ่ายดอกเบี้ยให้กับผู้ถือพันธบัตรตามระยะเวลาที่กำหนดไว้ และคืนเงินต้นเมื่อครบกำหนด

ในประเทศไทย พันธบัตรรัฐบาลมักออกโดยกระทรวงการคลังหรือธนาคารแห่งประเทศไทย เพื่อนำเงินไปใช้ในการพัฒนาประเทศหรือบริหารนโยบายการเงิน

ประเภทของพันธบัตรรัฐบาล

พันธบัตรรัฐบาลมีหลายประเภท โดยพันธบัตรรัฐบาลระยะสั้นจะมีอายุไม่เกิน 1 ปี ส่วนพันธบัตรรัฐบาลระยะยาวจะมีอายุตั้งแต่ 1 ปีขึ้นไป ซึ่งในไทยสามารถแบ่งพันธบัตรรัฐบาลได้เป็น 5 ประเภทดังนี้

1. ตั๋วเงินคลัง คือ พันธบัตรที่มีอายุไม่เกิน 1 ปี โดยมีวัตถุประสงค์ในการออกพันธบัตรเพื่อบริหารเงินระยะสั้นของรัฐบาล ซึ่งผลตอบแทนที่ได้รับคือส่วนต่างของราคาที่ตราไว้กับราคาที่ซื้อมา เหมาะกับผู้ที่ต้องการลงทุนระยะสั้นและต้องการสภาพคล่องสูง

2. พันธบัตรรัฐบาลแบบอัตราดอกเบี้ยคงที่ คือ พันธบัตรที่มีอายุตั้งแต่ 1 ปีขึ้นไป โดยมีวัตถุประสงค์ในการออกพันธบัตรเพื่อชดเชยการขาดดุลงบประมาณ การระดมทุนไปใช้ในการพัฒนาเศรษฐกิจและสังคม รวมถึงการปรับโครงสร้างหนี้สาธารณะ ส่วนใหญ่จ่ายดอกเบี้ยแบบอัตราดอกเบี้ยคงที่ ปีละ 2 ครั้ง และชำระคืนเงินต้นครั้งเดียวในวันไถ่ถอน เหมาะกับผู้ที่ต้องการรายได้สม่ำเสมอในระยะยาว

3. พันธบัตรออมทรัพย์ คือ พันธบัตรระยะยาวที่มีวัตถุประสงค์เพื่อส่งเสริมการออมของประชาชนทั่วไป ซึ่งมักมีวงเงินจำกัดต่อรายและให้อัตราดอกเบี้ยที่น่าสนใจ โดยกำหนดอัตราดอกเบี้ยหน้าตั๋วไว้สูงกว่าอัตราดอกเบี้ยในตลาด

4. พันธบัตรรัฐบาลชดเชยเงินเฟ้อ คือ พันธบัตรที่มีอายุตั้งแต่ 1 ปีขึ้นไป เป็นตราสารหนี้ที่มีการปรับผลตอบแทนตามการเปลี่ยนแปลงของอัตราเงินเฟ้อ เพื่อช่วยปกป้องอำนาจซื้อของผู้ลงทุนในภาวะเงินเฟ้อสูง

5. พันธบัตรรัฐบาลอัตราดอกเบี้ยลอยตัว คือ พันธบัตรที่มีอายุตั้งแต่ 1 ปีขึ้นไป โดยมีวัตถุประสงค์ในการออกพันธบัตรเพื่อชดเชยการขาดดุลงบประมาณ ซึ่งให้อัตราดอกเบี้ยสอดคล้องกับอัตราดอกเบี้ยในตลาด

วิธีการลงทุนพันธบัตรรัฐบาล

การลงทุนพันธบัตรรัฐบาลสามารถทำได้ใน 2 ตลาด ได้แก่

1. ตลาดแรก เป็นการซื้อขายพันธบัตรโดยตรงระหว่างผู้ออกพันธบัตรกับผู้ลงทุนในการออกจำหน่ายครั้งแรก โดยผู้ลงทุนทั่วไปสามารถซื้อพันธบัตรได้ที่ธนาคารพาณิชย์ ราคาขายจะเริ่มต้นที่หน่วยละ 1-1,000 บาท ซึ่งอาจจำกัดจำนวนเงินลงทุน หรือเป็นไปตามเงื่อนไขการลงทุนของพันธบัตรรุ่นนั้นๆ

2. ตลาดรอง เป็นการซื้อขายพันธบัตรระหว่างผู้ลงทุนด้วยกันเอง โดยผู้ซื้อผู้ขายสามารถตกลงราคาซื้อขายกันเอง หรือซื้อขายในตลาดตราสารหนี้ผ่านโบรกเกอร์ ซึ่งส่วนมากเป็นการขายพันธบัตรก่อนครบกำหนดสัญญา

ข้อดีของการลงทุนในพันธบัตรรัฐบาล

การลงทุนในพันธบัตรรัฐบาลมีข้อดีคือ

• ความปลอดภัยและความมั่นคง

- รัฐบาลเป็นผู้ค้ำประกัน โอกาสผิดนัดชำระหนี้จึงต่ำมาก

- ช่วยรักษาเงินต้นให้ปลอดภัยในช่วงที่ตลาดมีความผันผวน

- เหมาะกับผู้ที่รับความเสี่ยงได้น้อย

• ผลตอบแทนคงที่

- รู้อัตราผลตอบแทนแน่นอนตั้งแต่วันที่ลงทุน

- ช่วยในการวางแผนการเงินในระยะยาวได้ดี

- เหมาะกับผู้ที่ต้องการรายได้ประจำที่แน่นอน เช่น ผู้เกษียณอายุ

นอกจากนี้ การลงทุนในพันธบัตรรัฐบาลยังช่วยกระจายความเสี่ยงในพอร์ตการลงทุนเนื่องจากเป็นตราสารหนี้ที่มีความเสี่ยงต่ำ และยังมีสภาพคล่องสูงกว่าการลงทุนในอสังหาริมทรัพย์หรือการฝากเงินระยะยาว

ความเสี่ยงที่เกี่ยวข้องกับพันธบัตรรัฐบาล

แม้การลงทุนในพันธบัตรรัฐบาลจะเป็นการลงทุนที่มีความเสี่ยงต่ำ แต่ก็มีความเสี่ยงบางประการที่ควรคำนึงถึง ได้แก่

1. ความเสี่ยงด้านอัตราดอกเบี้ย หากอัตราดอกเบี้ยในตลาดสูงขึ้น มูลค่าพันธบัตรอาจลดลง เพราะพันธบัตรที่ออกใหม่ให้อัตราดอกเบี้ยที่สูงกว่า ซึ่งความเสี่ยงนี้จะส่งผลกระทบต่อพันธบัตรระยะยาวมากกว่าพันธบัตรระยะสั้น นอกจากนี้ หากต้องขายพันธบัตรก่อนครบกำหนดอาจเกิดผลขาดทุนได้

2. ความเสี่ยงด้านเงินเฟ้อ อัตราผลตอบแทนที่ได้รับอาจต่ำกว่าอัตราเงินเฟ้อ ทำให้อำนาจซื้อลดลง ในภาวะเงินเฟ้อสูง ผลตอบแทนที่แท้จริงอาจเป็นลบ ซึ่งพันธบัตรชดเชยเงินเฟ้อสามารถช่วยลดความเสี่ยงนี้ได้

3. ความเสี่ยงด้านสภาพคล่อง แม้การลงทุนในพันธบัตรรัฐบาลจะมีสภาพคล่องสูงกว่าการลงทุนบางประเภท แต่ไม่สามารถขายได้ทันทีในราคาที่ต้องการ โดยพันธบัตรบางรุ่นอาจมีการซื้อขายน้อยในตลาดรอง ทำให้เกิดส่วนต่างราคาซื้อขายที่สูง

4. ความเสี่ยงจากการเปลี่ยนแปลงนโยบายรัฐบาล นโยบายการคลังและการเงินที่เปลี่ยนแปลงอาจส่งผลต่อมูลค่าพันธบัตร รวมถึงการเปลี่ยนแปลงกฎหมายภาษีอาจกระทบต่อผลตอบแทนสุทธิ

เปรียบเทียบพันธบัตรรัฐบาลกับการลงทุนอื่น

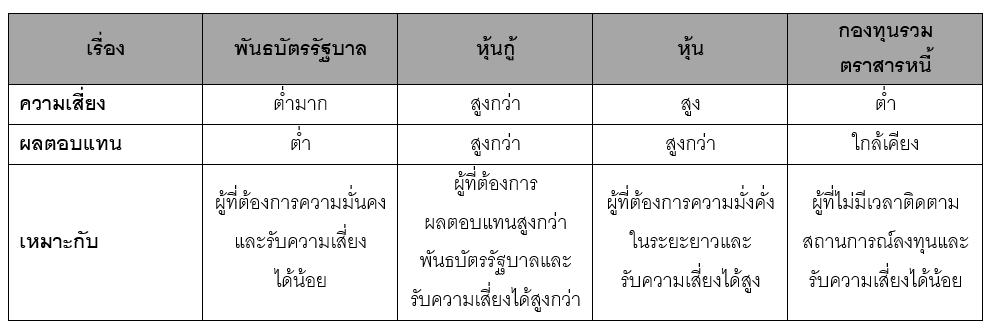

เมื่อเปรียบเทียบการลงทุนในพันธบัตรรัฐบาลกับการลงทุนในทางเลือกอื่น เช่น หุ้นกู้ หุ้น กองทุนรวมตราสารหนี้ สามารถพิจารณาได้ดังนี้

ตัวอย่างกองทุนรวมที่ลงทุนในพันธบัตรรัฐบาล

สำหรับผู้ที่สนใจลงทุนในพันธบัตรรัฐบาล แต่ไม่สะดวกซื้อพันธบัตรโดยตรง การลงทุนผ่านกองทุนรวมตราสารหนี้ก็เป็นอีกทางเลือกที่น่าสนใจ เพราะลงทุนง่ายและผลตอบแทนที่ได้ไม่ถูกหักภาษี ณ ที่จ่าย โดย K WEALTH มีกองทุนตราสารหนี้แนะนำดังนี้

• กองทุน K-SF-A*

ลงทุนในตราสารหนี้ภาครัฐและภาคเอกชน และเงินฝากทั้งในและต่างประเทศ โดยลงทุนในต่างประเทศไม่เกิน 50%ของมูลค่าทรัพย์สินสุทธิของกองทุน เหมาะกับการลงทุน 1-3 เดือน

• กองทุน K-FIXED-A*

ลงทุนในตราสารหนี้ภาครัฐและภาคเอกชน และเงินฝากในประเทศ เหมาะกับการลงทุนตั้งแต่ 1 ปีขึ้นไป

• กองทุน K-FIXEDPLUS-A*

ลงทุนในตราสารหนี้ภาครัฐและภาคเอกชน และเงินฝากทั้งในประเทศและต่างประเทศ โดยลงทุนในต่างประเทศได้ไม่จำกัดอัตราส่วน เหมาะกับการลงทุนตั้งแต่ 1 ปีขึ้นไป

พันธบัตรรัฐบาลเป็นทางเลือกการลงทุนที่เหมาะกับผู้ที่ต้องการความมั่นคงและรับความเสี่ยงได้น้อย เช่น ผู้ที่ใกล้เกษียณอายุหรือผู้ที่ต้องการผลตอบแทนสม่ำเสมอ อย่างไรก็ตาม การลงทุนควรพิจารณาเป้าหมายทางการเงินส่วนบุคคลและควรกระจายการลงทุนเพื่อสร้างพอร์ตการลงทุนที่สมดุลและเหมาะสมกับความเสี่ยงที่รับได้

*คำเตือน

• กองทุนมีระดับความเสี่ยงที่ 4 (จากสูงสุด 8 ระดับ)

• มีนโยบายป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยนทั้งหมดหรือเกือบทั้งหมด

Disclaimer: “ทำความเข้าใจลักษณะสินค้า เงื่อนไขผลตอบแทนและความเสี่ยงก่อนการตัดสินใจลงทุน”

ขอขอบคุณข้อมูลจาก :

• บลจ.กสิกรไทย, Thaibma