“

• หลายประเทศทั่วโลกเริ่มเข้าสู่วงจรการลดอัตราดอกเบี้ย โดยล่าสุดสหรัฐฯ ได้ปรับลดอัตราดอกเบี้ยลง 0.5% ซึ่งทำให้ค่าเงินบาทแข็งค่าขึ้นทันที อีกทั้งเศรษฐกิจไทยที่เติบโตต่ำยังเปิดโอกาสให้ประเทศไทยสามารถลดอัตราดอกเบี้ยตามได้ในอนาคต

• แนวโน้มอัตราดอกเบี้ยที่เข้าสู่ขาลงทำให้สินทรัพย์หลายประเภทน่าสนใจยิ่งขึ้น โดยเฉพาะการลงทุนในกลุ่มตราสารหนี้ เช่น กองทุนรวมตราสารหนี้ประเภทกำหนดระยะเวลา (Term Fund), กองทุนรวมตราสารหนี้ และตราสารหนี้ทั่วไป ซึ่งแต่ละตัวเลือกมีความเหมาะสมที่แตกต่างกันสำหรับนักลงทุนแต่ละกลุ่ม

“

สถานการณ์ดอกเบี้ยในปัจจุบันและมุมมองหลังจากนี้

ปัจจุบัน อัตราดอกเบี้ยนโยบายในประเทศไทยอยู่ในระดับสูงสุดในรอบหลายปี จากการประชุมล่าสุดของธนาคารแห่งประเทศไทย (ธปท.) คณะกรรมการมีมติ 6 ต่อ 1 เสียง ให้คงอัตราดอกเบี้ยนโยบายที่ร้อยละ 2.50 ธปท. และยังได้คาดการณ์ว่าเศรษฐกิจไทยในปี 2567 จะเติบโตประมาณ 2.6% ทั้งนี้มีปัจจัยความเสี่ยงใน

ปัจจุบันและแนวโน้มการใช้นโยบายการเงินในระยะถัดไปดังนี้

ความเสี่ยงที่ ธปท. กำลังเฝ้าระวังอยู่

|

ปัจจัยที่ส่งผลให้ ธปท. มีแนวโน้มที่จะปรับลดอัตราดอกเบี้ย

|

1.การลงทุนภาคเอกชนปรับตัวลดลงในรอบ 10 ไตรมาส

2.การลงทุนของภาครัฐต่ำกว่าที่คาด ทำให้ต้องติดตามความคืบหน้าของโครงการรัฐอย่างใกล้ชิด

3.คุณภาพสินเชื่อต่ำลง เนื่องจากมาตรการสนับสนุนด้านสินเชื่อหมดอายุ ซึ่งอาจนำไปสู่จำนวนลูกหนี้ที่ไม่สามารถชำระหนี้เพิ่มขึ้น และสร้างแรงกดดันต่อการปล่อยสินเชื่อ ส่งผลกระทบต่อกิจกรรมทางเศรษฐกิจ

| 1.เศรษฐกิจไทยยังคงเผชิญกับการเติบโตทางเศรษฐกิจที่ช้าและ คุณภาพสินเชื่อที่ปรับตัวแย่ลงจากปัญหาดอกเบี้ยสูง

2.หลายประเทศทั่วโลกเริ่มลดอัตราดอกเบี้ยนำโดยธนาคารกลางสหรัฐ (Fed) ได้ประกาศลดอัตราดอกเบี้ยเป็นครั้งแรกในรอบ 4 ปี ปัจจุบันอัตราดอกเบี้ยนโยบายของสหรัฐอยู่ที่ 5%

3.หลังจาก Fed ปรับลดอัตราดอกเบี้ย ทำให้เงินบาทแข็งค่ารุนแรงอยู่ที่ 32.51 บาทต่อดอลลาร์สหรัฐ (ณ วันที่ 1/10/2567) หรือแข็งค่าขึ้นกว่า 2.51% นับตั้งแต่ที่ Fed ลดอัตราดอกเบี้ย ส่งผลให้ ธปท. ได้ประกาศเข้าดูแลค่าเงินบาททันที เนื่องจากอาจจะกระทบกับเศรษฐกิจไทยในหลายๆด้าน

|

สิ่งเหล่านี้สะท้อนถึงความกังวลว่านโยบายการเงินที่ตึงตัวอาจส่งผลกระทบต่อเศรษฐกิจในระยะยาว

| สาเหตุข้างต้นทำให้มีแนวโน้มว่า ธปท. อาจพิจารณาปรับลดอัตราดอกเบี้ยในอนาคต

|

ทำไมแนวโน้มดอกเบี้ยขาลงถึงเป็นโอกาส

เศรษฐกิจในหลายประเทศกำลังเคลื่อนไปสู่วัฏจักรใหม่ที่เรียกว่า "วัฏจักรดอกเบี้ยขาลง" หมายถึงการลดลงของอัตราดอกเบี้ย ซึ่งส่งผลดีต่อการลงทุนและการบริโภคภายในประเทศ โดยเฉพาะการลงทุนในกลุ่มตราสารหนี้ที่จะได้รับประโยชน์จากสภาวะนี้ สิ่งที่ควรคำนึงถึงในการลงทุนในตราสารหนี้คืออันดับความน่าเชื่อถือ (Credit rating) ของผู้ที่ออกหุ้นกู้หรือตราสารหนี้นั้นๆ ซึ่งสะท้อนถึงความสามารถในการชำระหนี้คืน ยิ่งอันดับความน่าเชื่อถือสูง ยิ่งดี

นอกจากนี้ ราคาของตราสารหนี้ยังมีความสัมพันธ์กับอัตราดอกเบี้ยในทิศทางตรงกันข้าม คล้ายกับไม้กระดก กล่าวคือ เมื่ออัตราดอกเบี้ยเพิ่มขึ้น มูลค่าของตราสารหนี้จะลดลง และในทางกลับกัน เมื่ออัตราดอกเบี้ยลดลง มูลค่าของตราสารหนี้จะเพิ่มขึ้น

ที่มา: kasikorn asset

ตัวอย่างเช่น สมมุติว่าหากนักลงทุนลงทุนในตราสารหนี้มูลค่า 100,000 บาท ที่มีอัตราดอกเบี้ย 4% ต่อปี ในกรณีที่อัตราดอกเบี้ยนโยบายลดลงเหลือ 2% ราคาของตราสารหนี้จะปรับตัวขึ้น เนื่องจากตราสารหนี้ที่มีอัตราดอกเบี้ยสูงกว่า 4% จะมีความน่าสนใจมากขึ้นเมื่อเปรียบเทียบกับตราสารหนี้ใหม่ที่มีอัตราดอกเบี้ยต่ำกว่า 2% โดยสรุปได้ว่า การลดลงของอัตราดอกเบี้ยทำให้ราคาตราสารหนี้สูงขึ้น ส่งผลดีต่อนักลงทุนที่ถือครองตราสารหนี้เดิมในช่วงเวลานี้

ดังนั้น แนวโน้มอัตราดอกเบี้ยที่อยู่ในทิศทางขาลงอย่างปัจจุบัน การลงทุนในตราสารหนี้จึงมีความน่าสนใจ

แล้วเราควรเลือกลงทุนอะไรดี?

ในปัจจุบัน ตลาดการลงทุนของไทยมีการขยายตัวอย่างต่อเนื่อง นอกจากการลงทุนตรงในพันธบัตรหรือหุ้นกู้แล้ว นักลงทุนยังมีทางเลือกลงทุนผ่านกองทุนรวมตราสารหนี้ได้ เช่น กองทุนรวมตราสารหนี้แบบที่ซื้อขายได้ทุกวัน และกองทุนรวมตราสารหนี้แบบกำหนดระยะเวลา หรือ Term fund ทั้งในประเทศและต่างประเทศ ช่วยให้นักลงทุนสามารถเข้าถึงตราสารหนี้ที่มีคุณภาพดีหลายๆ ตัว ผลตอบแทนน่าสนใจ โดยใช้เงินลงทุนไม่มาก นอกจากนี้ การเติบโตของตลาดตราสารหนี้ยังสะท้อนถึงความต้องการของนักลงทุนที่มองหาผลตอบแทนที่ค่อนข้างสม่ำเสมอในสภาวะเศรษฐกิจที่ไม่แน่นอน โดยรายละเอียดของแต่ละสินทรัพย์มีดังนี้

| Term Fund

| กองทุนรวมตราสารหนี้

| ตราสารหนี้

|

ลักษณะการลงทุน

| เป็นการลงทุนระยะสั้นและจะเน้นลงทุนในเงินฝากและตราสารหนี้ที่มีอันดับความน่าเชื่อถือ (Credit Rating) ในระดับ Investment Grade

| กองทุนที่ลงทุนในตราสารหนี้ต่างๆโดยการรวบรวมเงินจากนักลงทุนเพื่อกระจายความเสี่ยงไปยังหลายๆตราสารหนี้

| เป็นการลงทุนในสินทรัพย์ที่ผู้ถือมีสถานะเจ้าหนี้ เช่น พันธบัตรรัฐบาล หุ้นกู้ หรือสินทรัพย์คล้ายกัน ที่ให้ผลตอบแทนเป็นดอกเบี้ยที่คงที่และสม่ำเสมอ

|

ลงทุนในประเทศไหน

| คุณสามารถเลือกลงทุนได้ทั้งในประเทศและต่างประเทศ |

รูปแบบของผลตอบแทน

| ก่อนการลงทุนจะสามารถพิจารณาผลตอบแทนโดยประมาณจากหนังสือชี้ชวนได้ล่วงหน้า

| ผลตอบแทนจากการเปลี่ยนแปลงราคา NAV (Net Asset Value) และการจ่ายปันผล(ถ้ามี)

| ผลตอบแทนจากส่วนต่างราคาซื้อขาย หรือดอกเบี้ยรับ

|

ความเสี่ยง

| ความเสี่ยงปานกลางค่อนข้างต่ำ แต่ก็มีโอกาสในการขาดทุนได้ (ซึ่งโอกาสขาดทุนน้อยมาก) หากมี การผิดนัดชำระหนี้ของตราสารหนี้

| ความเสี่ยงปานกลางค่อนข้างต่ำ ราคาตลาดมีความผันผวนได้ตามดอกเบี้ย และความเสี่ยงจากการผิดนัดชำระหนี้ของผู้ออกตราสาร

| ความเสี่ยงปานกลางค่อนข้างต่ำ จากความผันผวนของอัตราดอกเบี้ย และความเสี่ยงจากการผิดนัดชำระหนี้ของผู้ออกตราสาร

|

ระยะเวลาการลงทุน

| สามารถเลือกได้ตั้งแต่ 3 เดือน, 6 เดือน หรือ 1 ปี และจำเป็นต้องถือจนครบกำหนด ไม่สามารถขายคืนก่อนครบกำหนดได้

| สามารถถือลงทุนได้โดยไม่มีระยะเวลาจำกัด

| สามารถเลือกระยะเวลาลงทุนได้ตั้งแต่ 1 ปีขึ้นไป

|

แนวทางเบื้องต้นสำหรับนักลงทุนที่กำลังพิจารณาว่าจะลงทุนในสินทรัพย์อะไรดี

1.Term Fund เป็นอีกตัวเลือกที่น่าสนใจสำหรับผู้ลงทุน โดยเฉพาะผู้ที่ไม่ชอบความเสี่ยง แต่ยังต้องการให้เงินเติบโตมากกว่าการเก็บเงินในบัญชีออมทรัพย์หรือบัญชีฝากประจำ อีกทั้งยังเหมาะกับบุคคลที่ต้องการที่พักเงิน เพราะการลงทุนในตราสารหนี้ระยะสั้นมีความผันผวนน้อย โดยการลงทุนในช่วงนี้ ก็จะช่วยล็อกผลตอบแทนก่อนที่อัตราดอกเบี้ยในตลาดจะปรับตัวลง

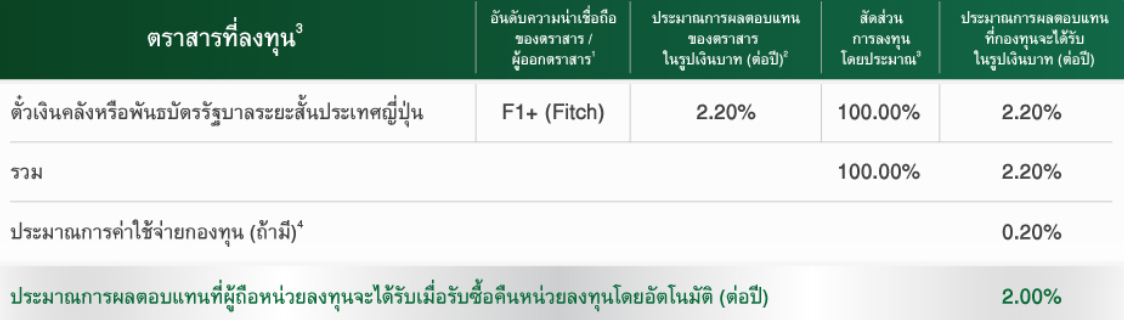

ตัวอย่างเช่น กองทุน Term Fund อายุ 6 เดือน : KJG6MJ กองทุนเปิดเค พันธบัตรญี่ปุ่น (6MJ) ประมาณการผลตอบแทน 2% ต่อปี เริ่มต้นลงทุนที่ 500 บาท

ที่มา: kasikorn asset

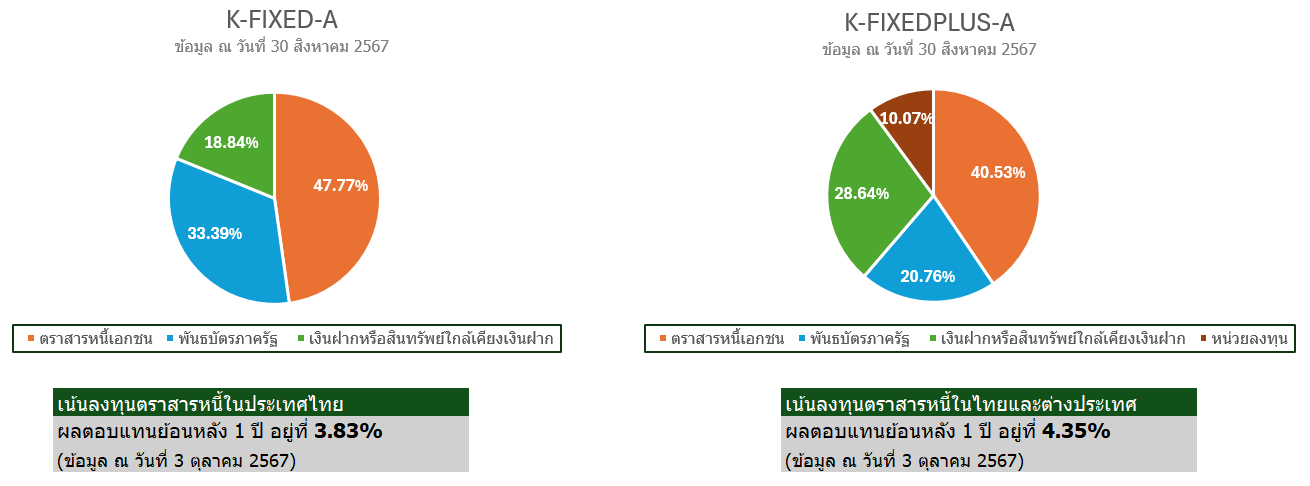

2.กองทุนรวมตราสารหนี้ เหมาะสำหรับนักลงทุนที่รับความเสี่ยงตั้งแต่ต่ำถึงปานกลาง โดยผู้จัดการกองทุนจะคอยเลือกลงทุนในตราสารหนี้ที่มีคุณภาพ ซึ่งช่วยให้นักลงทุนสามารถเข้าถึงตราสารหนี้ได้หลายๆ ตัวผ่านกองทุนรวม เหมาะสำหรับนักลงทุนที่มีเวลาน้อย หรือต้องการลงทุนในตราสารหนี้ที่หลากหลายโดยใช้เงินเริ่มต้นไม่มาก อย่างเช่น กองทุนรวม K-FIXED-A ที่เน้นลงทุนตราสารหนี้ในประเทศ หรือกองทุนรวม K-FIXEDPLUS-A ที่ลงทุนตราสารหนี้ทั้งในและต่างประเทศ โดยการลงทุนในกองทุนประเภทนี้ควรมีระยะเวลาประมาณ 1-2 ปีขึ้นไป และจากทิศทางดอกเบี้ยที่อยู่ในขาลงเช่นปัจจุบัน ยังเพิ่มโอกาสให้กองทุนรวมตราสารหนี้รับประโยชน์จากแนวโน้มดังกล่าวด้วย นอกจากนี้ ยังใช้เป็นเครื่องมือในการกระจายความเสี่ยงของพอร์ตการลงทุนได้ด้วยเช่นกัน

ที่มา: kasikorn asset

3.ตราสารหนี้ อย่างพันธบัตรหรือหุ้นกู้เอกชน เหมาะสำหรับนักลงทุนที่มีประสบการณ์ในการลงทุน หรือมีเงินก้อน โดยเฉพาะผู้ที่สามารถวิเคราะห์งบการเงินและประเมินความสามารถในการชำระหนี้ของบริษัทที่ออกตราสารหนี้ได้อย่างมีประสิทธิภาพ นักลงทุนกลุ่มนี้มักมีความเข้าใจในความเสี่ยงและผลตอบแทนที่เกี่ยวข้อง และสามารถเลือกลงทุนในตราสารหนี้ที่มีคุณภาพสูงหรือให้ผลตอบแทนที่เหมาะสมกับระดับความเสี่ยงที่ยอมรับได้

ขอขอบคุณข้อมูลจาก: kasikorn asset , kasikorn bank