• K-GINFRA มีการเปลี่ยนกองทุนหลักที่ลงทุนเนื่องจากกองทุนหลักเดิมมีผลการดำเนินงานไม่ค่อยดีเมื่อเปรียบเทียบกับกลุ่มในช่วงเวลา 5 ปีที่ผ่านมา ทำให้ถูกปรับลด Morningstar Rating ลงเมื่อช่วงเดือนเม.ย. ที่ผ่านมา รวมถึงมีการเปลี่ยนผู้จัดการกองทุนและเปลี่ยนวิธีการคัดเลือกหุ้นเพื่อลงทุนเป็นวิธี Quantitative Approach ซึ่งไม่มี Track Record ให้สามารถประเมินย้อนหลังได้

• กองทุนหลักกองใหม่ “Wellington Enduring Assets Fund” ไฉไลกว่าเดิม ด้วย Morningstar Rating 5 ดาว กระจายการลงทุนมากขึ้น ผลตอบแทนโดดเด่นกว่า ความผันผวนน้อยกว่าและมีความ Defensive มากขึ้นจากการเพิ่มหุ้นสไตล์ Value ที่ผันผวนน้อย

• K WEALTH ยังคงแนะนำลงทุนในกองทุน K-GINFRA-A(D) เนื่องจากเรามองว่าจะมีเม็ดเงินลงทุนบางส่วนกระจายออกจากหุ้นขนาดใหญ่เพียงไม่กี่ตัวที่ดันตลาดขึ้นมาในช่วง 1-2 ปีก่อน เข้าสู่หุ้นกลุ่มที่มูลค่ายังสมเหตุสมผลมากขึ้น เช่น Infrastructure ทำให้หุ้นในกองทุนหลักตัวใหม่มีแนวโน้มได้รับประโยชน์

สาเหตุที่เปลี่ยนกองทุนหลัก K-GINFRA และแนะนำของใหม่

แม้ผลการดำเนินงานกองทุนหลักตัวเดิม (Morgan Stanley Global Infrastructure Fund) ในปีนี้ทำได้โดดเด่น แต่หากย้อนกลับไปในระยะยาว 5 ปี เมื่อเปรียบเทียบกับกองทุนอื่นในกลุ่ม Global Infrastructure กองทุนนี้มีผลการดำเนินงานอยู่ใน Quartile ที่ 4 หรือแย่กว่าเพื่อน ๆ กองทุนคู่แข่งในต่างประเทศ (Quartile ที่ 1 คือผลตอบแทนโดดเด่นที่สุด) อีกทั้ง Morningstar Rating ของกองทุนหลักเดิมถูกปรับลดลงจาก 4 ดาว เหลือ 3 ดาว ตั้งแต่เดือน เม.ย. 67 นอกจากนี้ยังมีการเปลี่ยนทีมผู้จัดการกองทุน แต่ที่สำคัญไปกว่านั้นคือกองทุนหลักเดิมเปลี่ยนกลยุทธ์เป็นการคัดเลือกหุ้นโดยใช้เชิงปริมาณ หรือ Quantitative approach เพียงอย่างเดียว ซึ่งไม่มี Track record ทำให้ยากต่อการประเมินว่ากลยุทธ์ใหม่ดังกล่าวจะสร้างผลตอบแทนได้ดีหรือไม่ ด้วยเหตุผลทั้งหมดนี้ ทางทีม KAsset จึงได้เฟ้นหากองทุนหลักกองใหม่มาทดแทน

ขอแนะนำ Wellington Enduring Assets Fund กองทุนหลักตัวใหม่ซึ่งได้รับ Morningstar Rating 5 ดาว ผลตอบแทนอยู่ใน Quartile ที่ 1 ทั้งในเชิง YTD และ 5 ปี เมื่อเทียบกับกลุ่มเดียวกัน อีกทั้งความผันผวนและผลขาดทุนสูงสุดยังต่ำกว่ากองทุนหลักเดิม กองทุนไม่ได้ยึดติดกับดัชนีชี้วัดและมองว่าไม่มีดัชนีชี้วัดใดที่สะท้อนกลยุทธ์การลงทุนของกองทุนที่โฟกัสสินทรัพย์ซึ่งมีลักษณะเฉพาะตัว แต่กองทุนหลักได้เลือกดัชนี MSCI All Country World Index Net ซึ่งเป็นตัวแทนหุ้นโลกมาใช้เป็นตัวแทนในการเปรียบเทียบแม้ไม่ได้มีจุดประสงค์ที่จะชนะดัชนีตลอดเวลา (อาจชนะหรือแพ้ในบางช่วง) และเพื่อเป็นไอเดียเพิ่มเติมในการเปรียบเทียบ ทาง K WEALTH ได้ลองตรวจสอบข้อมูลย้อนหลังพบว่า กองทุนหลักใหม่มีค่า Correlation กับดัชนี The Dow Jones Brookfield Global Infrastructure Index (DJBGI) ค่อนข้างสูง นักลงทุนสามารถใช้ดัชนีดังกล่าวในการติดตามความเคลื่อนไหวกองทุนได้เช่นเดียวกัน

หากกลับมาทฤษฎีการลงทุนที่เชื่อว่าผลตอบแทนจากการลงทุนมาจาก 3 องค์ประกอบสำคัญคือ 1.กระแสเงินสดที่กิจการทำได้ 2.มูลค่าเพิ่มจากการที่กิจการนำผลกำไรกลับเข้าไปลงทุนต่อ และ 3.นักลงทุนใช้เป็นเครื่องมือป้องกันผลจากเงินเฟ้อ เราพบว่ากองทุนหลักใหม่นี้ตอบโจทย์ทฤษฏีการลงทุนนี้ทั้งหมด เนื่องจากกองทุนเน้นลงทุนในบริษัท Infrastructure ที่มีรายได้สม่ำเสมอ หรือโฟกัสบนกระแสเงินสดที่กิจการทำได้ ซึ่งมีลักษณะผูกขาดหรือกึ่งผูกขาดจากกฎหมายและสัญญาคุ้มครองในระยะยาว ขณะที่แสวงหาโอกาสลงทุนเพิ่มเติมต่อเนื่องเพื่อต่อยอดการเติบโตของกิจการ และด้วยลักษณะการผูกขาดหรือกึ่งผูกขาดทำให้บริษัทในกลุ่มนี้มักได้รับความนิยมในช่วงที่อัตราเงินเฟ้อเพิ่มสูงขึ้น เนื่องจากสามารถปรับราคาขายขึ้นตามเงินเฟ้อได้

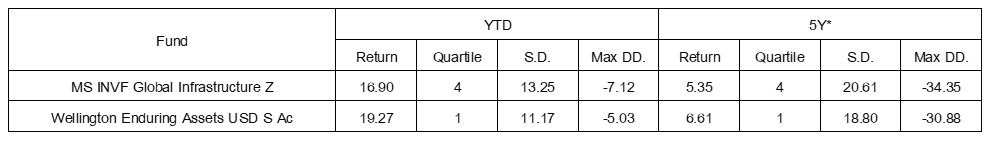

ภาพที่ 1 เปรียบเทียบผลตอบแทน ความผันผวน และผลขาดทุนสูงสุดในแต่ละช่วงเวลาของกองทุนหลักตัวเดิมและตัวใหม่

* Return และ S.D. % ต่อปี

ที่มา Morningstar ณ วันที่ 5 ธ.ค. 2024

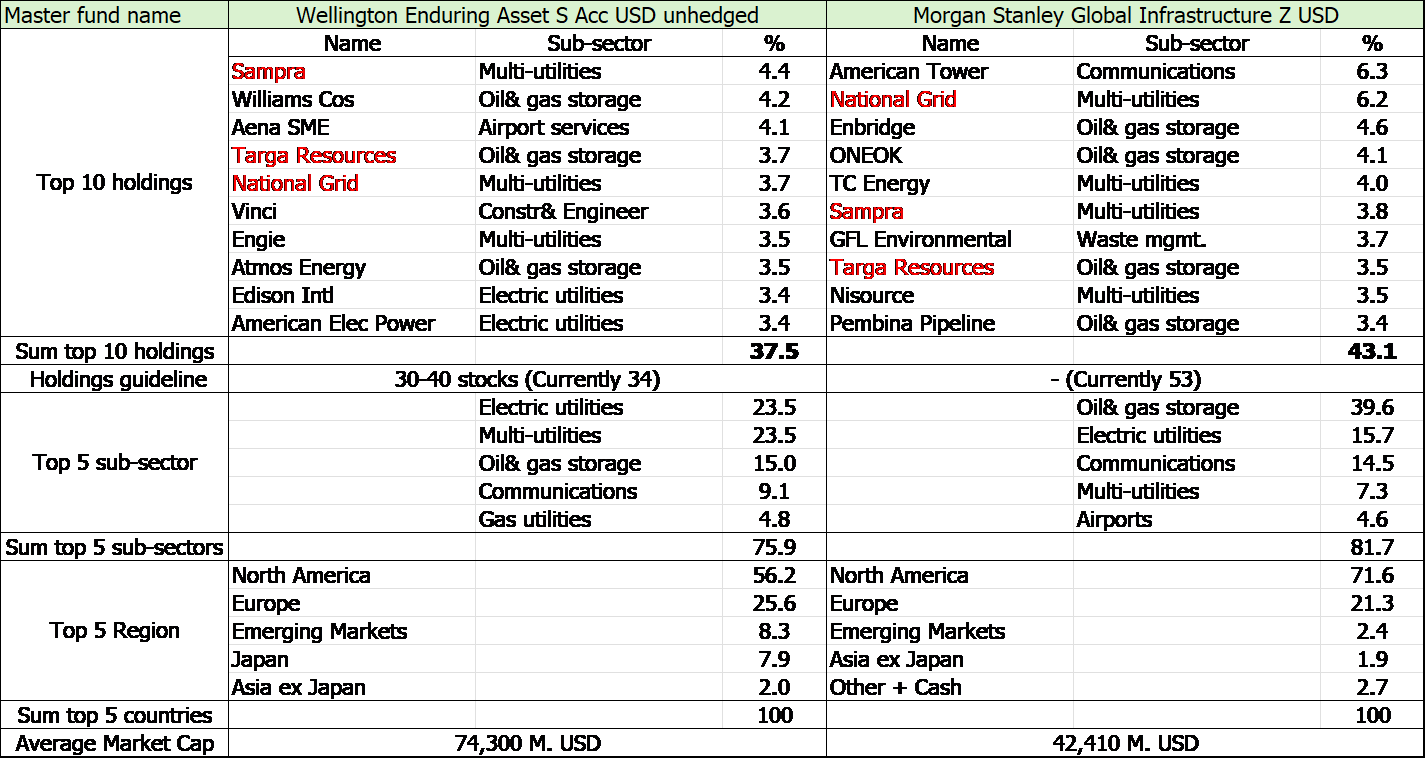

เทียบความเหมือนและความต่างกองทุนหลักของเก่าและของใหม่

กองทุนหลักตัวใหม่เลือกหุ้นที่มีลักษณะ Large Value (หุ้นสไตล์มูลค่าขนาดใหญ่) ต่างจากกองทุนหลักเก่าที่ถือกลุ่ม Large Blend (หุ้นขนาดใหญ่ที่ผสมทั้งสไตล์มูลค่าและเติบโต) ถือหุ้นในพอร์ตประมาณ 30-40 ตัว ลดจากกองทุนหลักเก่าที่ 52 ตัว โดยหุ้นที่กองทุนหลักใหม่ถือ แม้ว่าจะอยู่ในกลุ่มอุตสาหกรรม Utilities เป็นส่วนใหญ่ แต่ก็มีการกระจายการลงทุนไปในแต่ละภูมิภาค และอุตสาหกรรมย่อย ที่มากกว่ากองทุนหลักเดิมหากดูจากหน้าหุ้น 10 อันดับแรกของทั้ง 2 กองทุน ขณะที่ขนาดหุ้น (Market Cap)เฉลี่ยก็ใหญ่ขึ้นกว่าเดิม โดยทั้ง 2 กองทุน มีหุ้นที่ถือเหมือนกัน 3 หลักทรัพย์ คือ 1. Sampra 2. Targa Resources และ 3. National Grid

ภาพที่ 2 ตารางเปรียบเทียบการลงทุนระหว่าง Wellington Enduring Assets Fund (ของใหม่) และ Morgan Stanley Global Infrastructure Fund (ของเก่า)

ที่มา Wellington และ Morgan Stanley ณ วันที่ 31 ต.ค. 2024

แนะนำหุ้นที่น่าสนใจในกองทุน Wellington Enduring Assets Fund

Williams Cosบริษัทสัญชาติอเมริกันจากรัฐโอคลาโฮมาอยู่ในอุตสาหกรรมพลังงานกลางน้ำ (Midstream Oil& Gas) บริษัทมีเครือข่ายท่อส่งก๊าซยาวกว่า 33,000 ไมล์

Aena SME SAบริษัทที่ดำเนินการโดยรัฐของสเปน ซึ่งมีความเชี่ยวชาญในการบริหารจัดการสนามบินและบริการที่เกี่ยวข้อง อาทิ สนามบินกรุงบาร์เซโลนา (BCN) สนามบินลูตัน มหานครลอนดอน (LTN)

Engie SAบริษัทพลังงานสัญชาติฝรั่งเศสที่มุ่งเน้นการให้บริการพลังงานคาร์บอนต่ำและบริการที่เกี่ยวข้อง บริษัทมีความเชี่ยวชาญในพลังงานหมุนเวียน เช่น พลังงานลม พลังงานแสงอาทิตย์

ที่มา Company Profile ณ วันที่ 31 ต.ค. 2024

คำแนะนำการลงทุน

เรายังคงมุมมองเชิงบวกกับการลงทุนในกลุ่ม Infrastructure เนื่องจากเรามองว่าน่าจะมีเม็ดเงินลงทุนบางส่วนกระจายออกจากหุ้นขนาดใหญ่เพียงไม่กี่ตัวที่ดันตลาดหุ้นขึ้นมาในช่วง 1-2 ปีก่อน เข้าสู่หุ้นกลุ่ม Infrastructure ที่มูลค่าอยู่ในระดับที่สมเหตุสมผลมากขึ้น โดยหุ้นในกองทุนหลักตัวใหม่ที่เป็นสไตล์ Value มีแนวโน้มได้รับประโยชน์ K WEALTH จึงแนะนำซื้อกองทุน K-GINFRA-A(D) สำหรับนักลงทุนที่ต้องการหาทางเลือกการลงทุนนอกเหนือจากหุ้นกลุ่มเทคโนโลยีสหรัฐฯ ที่ขึ้นมาค่อนข้างมากแล้ว ทั้งนี้ กองทุน K-GINFRA-A(D) มีนโยบายจ่ายปันผล หากนักลงทุนไม่ต้องการเงินปันผลอาจพิจารณาตัวเลือกอื่น เช่นกองทุน PRINCIPAL GIF อีกหนึ่งกองทุนแนะนำของเรา

สุดท้ายนี้ K WEALTH มีข่าวดีมาบอก วันนี้เราเพิ่มทางเลือกกองทุนของค่ายอื่นอีก 15 บลจ. ให้นักลงทุนได้ช้อปด้วยตนเองผ่าน K PLUS แอพที่ทุกคนมีไว้ใช้จ่ายในชีวิตประจำวันอยู่แล้ว แค่คลิ๊กง่ายๆ ไปที่เมนู Investment หรือลงทุน

ขอขอบคุณข้อมูลจาก:

• Wellington และ Morgan Stanley