หากจะเลือกซื้อหุ้นดีๆสักตัว นักลงทุนควรคุ้นเคยหรือรู้จักบริษัทนั้นๆ เช่น ธุรกิจทำอะไร ลักษณะธุรกิจเป็นอย่างไร ใครคือผู้ถือหุ้นใหญ่ มีธรรมาภิบาลหรือไม่ ฯ และที่สำคัญคือ ควรดูงบการเงินอย่างละเอียด เพื่อพิจารณาว่าบริษัทนั้นมีแนวโน้มเติบโตได้จริง ซึ่งอัตราส่วนทางการเงินที่นักลงทุนสาย VI นิยมใช้ในการวิเคราะห์บริษัทเพื่อคัดเลือกหุ้น มักพิจารณาจาก ROE (Return on Equity) ที่ใช้วัดความสามารถในการทำกำไรของบริษัท

ROE (Return on Equity) คือ อัตราส่วนทางการเงินเปรียบเทียบระหว่างกำไรสุทธิ (Net Profit) และ ส่วนของผู้ถือหุ้น (Equity) มีหน่วยเป็นเปอร์เซ็นต์ (%)

ROE ค่ายิ่งสูงยิ่งดี แสดงว่า บริษัทมีความสามารถในการทำกำไรที่ดีมีโอกาสจ่ายเงินปันผล หรือราคาหุ้นมีโอกาสขยับขึ้นให้นักลงทุนได้ชื่นใจ (ควรดูย้อนหลัง 5 ปีขึ้นไป เพื่อดูแนวโน้มการเติบโตในการทำกำไร)

อย่างไรก็ตาม การมีค่า ROE สูงไม่ได้หมายความว่าบริษัทนั้นดีเสมอไป เพราะอาจเกิดจากการที่บริษัทมีส่วนของผู้ถือหุ้นน้อย หรือมีการกู้เงินมาใช้ในกิจการมาก ซึ่งอาจเพิ่มความเสี่ยงในการดำเนินธุรกิจ

สูตร ROE = (กำไรสุทธิของกิจการ / ส่วนของผู้ถือหุ้น) × 100

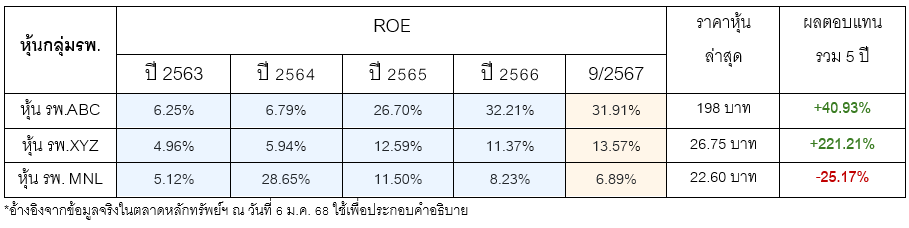

ตัวอย่างการใช้ ROE มาวิเคราะห์การลงทุน

เรามักจะใช้ ROE เปรียบเทียบคัดเลือกหุ้นที่ชื่นชอบในอุตสาหกรรมเดียวกัน เพราะแต่ละอุตสาหกรรมมีการดำเนินธุรกิจ การระดมทุนที่แตกต่างกัน ซึ่งการเปรียบเทียบในอุตสาหกรรมเดียวกันจะทำให้เราเห็นภาพรวมของความสามารถในการทำกำไรของบริษัทนั้น ๆ เช่น

จากตัวอย่างหุ้นกลุ่มธุรกิจโรงพยาบาลข้างต้น จะเห็นว่าบริษัทที่มีประวัติการเติบโตของ ROE ต่อเนื่องอย่าง หุ้นรพ. ABC และ หุ้นรพ. XYZ ที่ผ่านมาสามารถสร้างผลตอบแทนที่ดีให้กับนักลงทุน อย่างไรก็ตาม ปัจจัยที่ทำให้ราคาหุ้นเติบโต นอกจากความสามารถในการทำกำไรแล้วยังมีองค์ประกอบอื่น เช่น แนวโน้มรายได้ที่เพิ่มขึ้นในอนาคต การลงทุนขยายธุรกิจ หรือแม้แต่ระดับราคาหุ้นในปัจจุบัน ยังเป็นส่วนประกอบที่ทำให้ราคาหุ้นเติบโตได้เช่นกัน เราจึงควรพิจารณาอัตราส่วนทางการเงินอื่นๆ เพิ่มเติมด้วยเพื่อให้เห็นภาพรวมที่ครบถ้วนและแม่นยำขึ้น

อัตราส่วนทางการเงินที่ควรใช้ร่วมกับ ROE เช่น

- D/E Ratio (อัตราส่วนหนี้ต่อส่วนของผู้ถือหุ้น)

- สูตร D/E Ratio = หนี้สิน / ส่วนของผู้ถือหุ้น มีหน่วยเป็น “เท่า”

- ยิ่งน้อย ยิ่งดี แสดงว่ามีหนี้สินน้อย

- ธุรกิจธนาคาร สินเชื่อปล่อยเงินกู้ มักมีหนี้สินสูง ตามการให้บริการทางธุรกิจ จึงไม่ควรใช้ D/E Ratio พิจารณา

- P/E Ratio (อัตราส่วนราคาตลาดต่อกำไรสุทธิ)

- สูตร P/E Ratio = ราคาตลาดต่อหุ้น/กำไรต่อหุ้น มีหน่วยเป็น “เท่า”

- ยิ่งต่ำ ยิ่งดี แสดงว่าราคาหุ้นมีราคาถูก

- ควรพิจารณาปัจจัยพื้นฐานของหุ้น แนวโน้มการเติบโตของธุรกิจด้วยเพื่อให้ได้หุ้นดี ราคาถูก

- ROA หรือ Return on Asset (อัตราส่วนกำไรสุทธิต่อสินทรัพย์รวม)

- สูตร ROA = (กำไรสุทธิของกิจการ / สินทรัพย์รวม) × 100 หน่วยเป็น “เปอร์เซ็นต์”

- ยิ่งสูง ยิ่งดี แสดงว่าบริษัทนำสินทรัพย์ที่มีไปใช้ประโยชน์ได้มาก

- กลุ่มธุรกิจอสังหาริมทรัพย์มักมี ROA สูงกว่ากลุ่มธุรกิจอื่น เพราะลงทุนในสินทรัพย์เพื่อสร้างกำไรให้ธุรกิจ

- NPM หรือ Net Profit Margin (อัตรากำไรสุทธิ)

- สูตร NPM = (กำไรสุทธิ/รายได้รวม) × 100 หน่วยเป็น “เปอร์เซ็นต์”

- ยิ่งสูง ยิ่งดี และควรเติบโต แสดงถึงความสามารถในการจัดการค่าใช้จ่าย

- Dividend Yield (อัตราการจ่ายเงินปันผล)

- สูตร Dividend Yield = (เงินปันผล/ราคาตลาดต่อหุ้น) × 100 หน่วยเป็น “เปอร์เซ็นต์”

- ยิ่งมาก ยิ่งดี (ควรจ่ายปันผลไม่น้อยกว่า 4%ต่อปี เปรียบเทียบกับผลตอบแทนเฉลี่ยของตราสารหนี้)

- ธุรกิจที่ต้องใช้เงินหมุนเวียนลงทุนสูง เช่น กลุ่มโรงพยาบาล ขนส่ง ก่อสร้าง ไม่ควรใช้ Dividend Yield มาพิจารณา

สรุปแล้วการจะเลือกหุ้นคุณภาพดี ควรประเมินจากหลายมิติ เช่น ความสามารถในการสร้างกำไร การบริหารค่าใช้จ่าย บริหารสินทรัพย์ให้เกิดประโยชน์สูงสุด รวมถึงมองเห็นโอกาสการเติบโตในอนาคตของธุรกิจ ปัจจัยเหล่านี้เป็นเหตุผลสำคัญที่ทำให้หุ้นที่เลือกสร้างผลตอบแทนที่ดีให้กับเราในระยะยาว

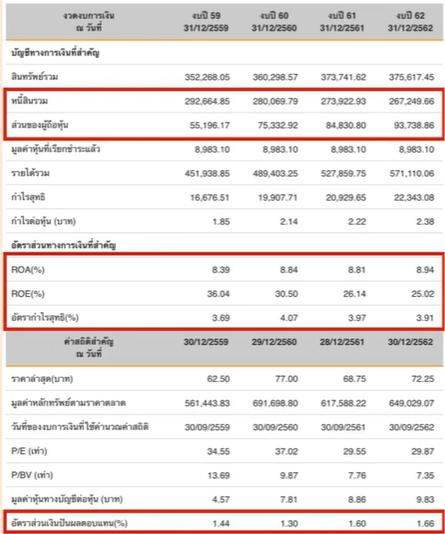

ข้อมูลธุรกิจและงบการเงินบริษัทหาได้จากไหน

ศึกษาข้อมูลธุรกิจและงบการเงินของบริษัทที่สนใจได้จากเวปไซต์ตลาดหลักทรัพย์

ตัวอย่างข้อมูลงบการเงินจากเวปไซต์ตลาดหลักทรัพย์

- งบการเงินย้อนหลัง

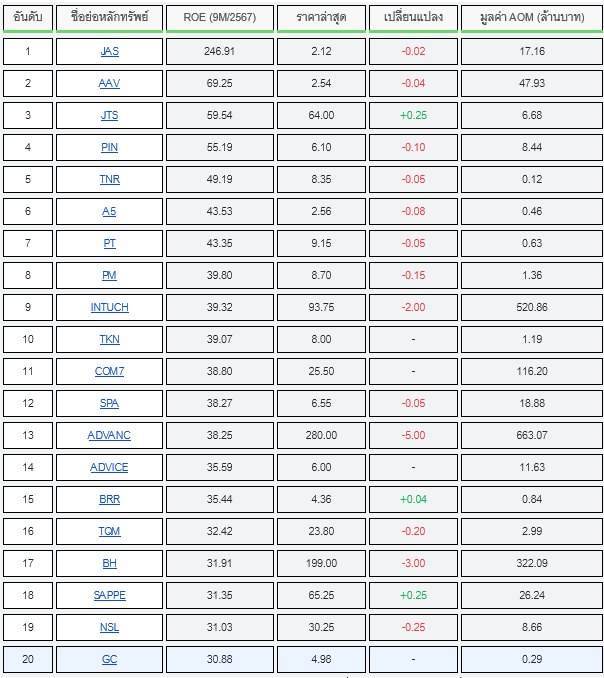

- 20 อันดับ Top ROE ข้อมูล ณ 6 ม.ค. 68

*อ้างอิงจากข้อมูลจริงในตลาดหลักทรัพย์ฯ ณ วันที่ 6 ม.ค. 68 ใช้เพื่อประกอบคำอธิบาย

เมื่อเราใช้ข้อมูลทางการเงินคัดเลือกหุ้นคุณภาพดีได้แล้ว ควรพิจารณาความเสี่ยงหรือปัจจัยที่กระทบในธุรกิจหรือตัวบริษัทนั้นด้วย ซึ่งควรติดตามข้อมูลให้ทันเหตุการณ์อยู่เสมอเพื่อดูแนวโน้มของบริษัทว่ายังดีอยู่หรือไม่ ถ้าเราเข้าใจหุ้น เราก็จะลงทุนได้อย่างมั่นใจ

สำหรับลูกค้าธนาคารกสิกรไทยที่สนใจเริ่มลงทุนในหุ้นรายตัว สามารถเปิดบัญชีลงทุนหุ้นกับ บล.กสิกรไทย ด้วยตนเองได้ง่ายและสะดวกผ่าน K PLUS อนุมัติไว พร้อมรับข้อมูลบทวิเคราะห์และเครื่องมือการลงทุน รวมถึงไม่มีค่าธรรมเนียมขั้นต่ำในการเทรด

สนใจคลิก

https://www.kasikornsecurities.com/th/open-account/kplus * โปรดศึกษาข้อมูลเพิ่มเติมจาก บล.กสิกรไทย (KSecurities)