- สำหรับนักลงทุนที่ลงทุนในประเทศไทยเพียงอย่างเดียว การลงทุนในกองทุนต่างประเทศจะช่วยกระจายความเสี่ยง ลดผลกระทบต่อผลตอบแทนของพอร์ตเมื่อเศรษฐกิจไทยชะลอตัว ยกตัวอย่างในปีที่ผ่านมาที่ตลาดหุ้นไทยมีปัจจัยลบรุมเร้า สะท้อนผ่านผลตอบแทนในช่วง 1 ปีที่ผ่านมาที่ -9.36% ในขณะที่การลงทุนต่างประเทศในช่วง 1 ปีย้อนหลังให้ผลตอบแทนสูงถึง +17.86% และเปิดโอกาสเข้าถึงธุรกิจที่มีศักยภาพสูง เช่น Semiconductor, AI, และอุตสาหกรรมรถยนต์ไฟฟ้า เป็นต้น

- นักลงทุนหลายคนเข้าใจว่าการลงทุนกองทุนต่างประเทศมีเพียงแค่กองทุนหุ้นเท่านั้น แต่ในความเป็นจริงยังมีกองทุนตราสารหนี้ กองทุนสินทรัพย์ทางเลือก และกองทุนผสม ที่เปิดโอกาสให้นักลงทุนเข้าถึงสินทรัพย์ที่ไม่มีในประเทศไทย รวมถึงให้ผลตอบแทนที่น่าสนใจกว่า

- ทาง K WEALTH แบ่งกองทุนที่แนะนำสำหรับนักลงทุนมือใหม่ที่กำลังมองหาการลงทุนในต่างประเทศ ออกเป็น 3 กลุ่มหลัก ได้แก่: 1. กองทุนที่ให้ผลตอบแทนสม่ำเสมอ เช่น กองทุนตราสารหนี้ K-FIXEDPLUS และกองทุนโครงสร้างพื้นฐาน K-GINFRA-A(D)2. กองทุนผสมที่เน้นการลงทุนระหว่างหุ้นทั่วโลกและตราสารหนี้ต่างประเทศ เช่น กองทุน K-WealthPLUS series และ K-GINCOME-A(A); 3. กองทุนหุ้นต่างประเทศ เช่น K-USA, K-HIT, K-GHEALTH, และ K-VIETNAM

ทำไมการลงทุนในกองทุนต่างประเทศถึงสำคัญ

การลงทุนในกองทุนต่างประเทศมีความสำคัญ เพราะช่วยกระจายความเสี่ยงจากการลงทุนในประเทศเพียงอย่างเดียว หากมีปัจจัยที่กระทบภาพรวมการลงทุนในประเทศ เช่นเศรษฐกิจไทยมีการชะลอตัว การลงทุนในต่างประเทศจะช่วยลดผลกระทบต่อพอร์ตการลงทุนได้ นอกจากนี้ยังเปิดโอกาสให้นักลงทุนได้เข้าถึงธุรกิจและอุตสาหกรรมที่มีศักยภาพในการเติบโตสูง ซึ่งอาจไม่มีในประเทศไทย เช่นกลุ่ม Semiconductor และปัญญาประดิษฐ์ (AI) ที่กำลังเปลี่ยนแปลงโลกอย่างรวดเร็ว รวมถึงอุตสาหกรรมรถยนต์ไฟฟ้าที่เป็นอนาคตของการขนส่งของโลก

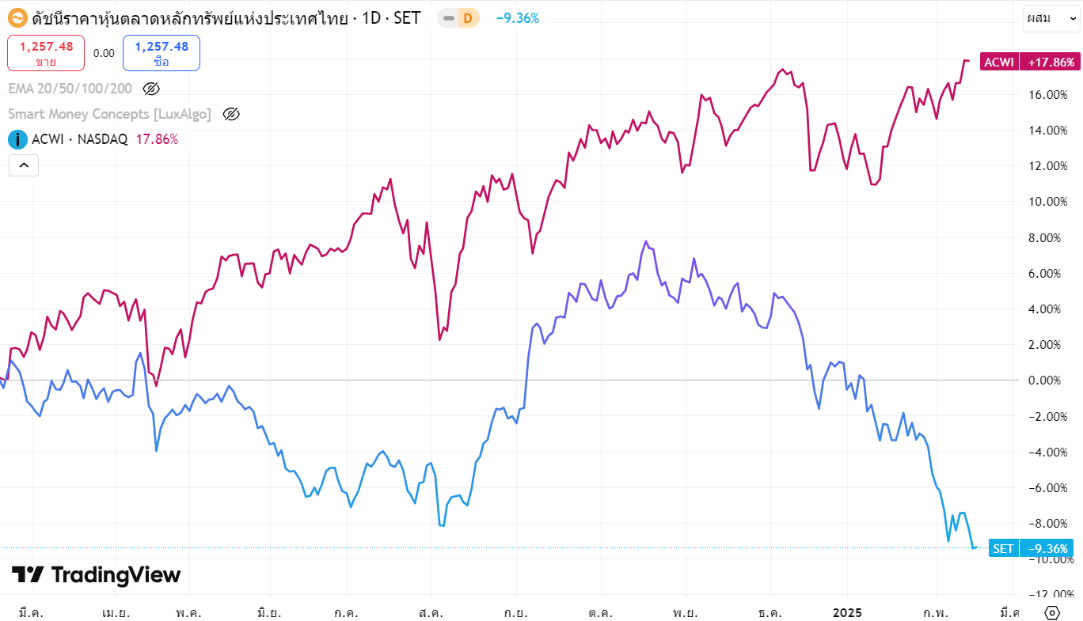

ที่มา: TradingView

จากภาพข้างบนแสดงผลตอบแทนของ ACWI (เส้นสีแดง) ซึ่งเป็นดัชนีตัวแทนหุ้นทั่วโลก และ SET (เส้นสีฟ้า) ซึ่งเป็นดัชนีตัวแทนตลาดหุ้นไทย โดยในรอบ 1 ปีที่ผ่านมา (จากข้อมูล ณ วันที่ 18/2/2025) หุ้นทั่วโลกให้ผลตอบแทนสูงถึง +17.86% ในขณะที่หุ้นไทยให้ผลตอบแทน -9.36% ข้อมูลนี้สะท้อนให้เห็นว่าการกระจายการลงทุนไปยังตลาดต่างประเทศไม่เพียงแต่ช่วยลดความเสี่ยงจากการลงทุนในตลาดเดียว แต่ยังสามารถเพิ่มโอกาสในการสร้างผลตอบแทนที่ดีขึ้นได้ด้วย

กองทุนต่างประเทศไม่ได้มีเฉพาะกองทุนหุ้นอย่างเดียว

นักลงทุนหลายคนอาจเข้าใจว่ากองทุนต่างประเทศหมายถึงกองทุนที่ลงทุนในหุ้นต่างประเทศเพียงอย่างเดียว กองทุนต่างประเทศคือกองทุนรวมที่เน้นการลงทุนในสินทรัพย์ที่อยู่ในตลาดต่างประเทศ โดยประเภทของกองทุนต่างประเทศมีดังนี้

-

กองทุนหุ้น (Equity Fund): กองทุนที่เน้นลงทุนในหุ้นของบริษัทที่จดทะเบียนในต่างประเทศ โดยส่วนใหญ่จะเลือกลงทุนในบริษัทที่มีศักยภาพการเติบโตสูงหรือบริษัทที่อยู่ในอุตสาหกรรมที่มีแนวโน้มเติบโต เช่น Technology หรือ Healthcare เป็นต้น นักลงทุนที่ต้องการผลตอบแทนที่สูงขึ้นในระยะยาวอาจพิจารณากองทุนประเภทนี้ อย่างไรก็ตาม กองทุนหุ้นมักมีความเสี่ยงสูงกว่ากองทุนประเภทอื่น เนื่องจากราคาหุ้นมีความผันผวนตามภาวะเศรษฐกิจและสถานการณ์ในตลาด

-

กองทุนตราสารหนี้ (Fixed Income Fund): กองทุนที่ลงทุนในตราสารหนี้ เช่น พันธบัตรรัฐบาล พันธบัตรรัฐวิสาหกิจ หรือตราสารหนี้ภาคเอกชนในต่างประเทศ ซึ่งการลงทุนในกองทุนตราสารหนี้ต่างประเทศช่วยให้เข้าถึงตราสารหนี้คุณภาพสูงที่ให้ ผลตอบแทนสูงกว่า พันธบัตรไทย ทั้งจากพันธบัตรรัฐบาลสหรัฐฯ หรือหุ้นกู้ที่ออกโดยบริษัทระดับโลก

-

กองทุนสินทรัพย์ทางเลือก (Alternative Assets Fund): กองทุนที่ลงทุนในสินทรัพย์ที่ไม่ใช่หุ้นหรือตราสารหนี้ เช่น ทองคำ น้ำมัน อสังหาริมทรัพย์ หรือโครงสร้างพื้นฐาน กองทุนสินทรัพย์ทางเลือกต่างประเทศช่วยกระจายความเสี่ยง เพราะผลตอบแทนของบางสินทรัพย์ เช่นทองคำ มีความสัมพันธ์กับตลาดหุ้นและตลาดตราสารหนี้ค่อนข้างต่ำ และทำให้นักลงทุนเข้าถึงโอกาสการลงทุนบางสินทรัพย์ที่ไม่มีในไทย เช่น Data Centers ทำให้พอร์ต เติบโตอย่างสมดุลและลดความผันผวน

-

กองทุนผสม (Global Allocation Fund): กองทุนที่ลงทุนผสมผสานระหว่าง หุ้นคุณภาพดี ตราสารหนี้ที่แข็งแกร่งจากทั่วโลก และสินทรัพย์ทางเลือก โดยปรับสัดส่วนตามสภาวะตลาดภายใต้สัดส่วนการลงทุนของนโยบายกองทุน จุดเด่นคือความยืดหยุ่นในการบริหารพอร์ต ทำให้นักลงทุนได้รับประโยชน์จากทั้งการเติบโตอย่างมีคุณภาพของหุ้นระดับโลก ความมั่นคงจากตราสารหนี้คุณภาพดี และโอกาสสร้างผลตอบแทนเพิ่มเติมจากสินทรัพย์ทางเลือก

ความเสี่ยงและสิ่งที่ต้องระวังคืออัตราแลกเปลี่ยน: การลงทุนในกองทุนต่างประเทศไม่ได้มีเพียงความเสี่ยงจากราคาของสินทรัพย์ที่ลงทุน แต่ยังมีความเสี่ยงจากอัตราแลกเปลี่ยน (Currency Risk) เนื่องจากการลงทุนในสินทรัพย์ต่างประเทศนั้นต้องใช้เงินสกุลเงินประเทศนั้น ๆ ในการลงทุน เมื่อค่าเงินมีความผันผวน อาจทำให้ผลตอบแทนที่ได้รับจริง (เมื่อแปลงกลับเป็นสกุลเงินบาท) แตกต่างจากที่คาดหวังไว้

เพื่อจัดการกับความเสี่ยงนี้ กองทุนต่างประเทศบางกองทุนอาจใช้กลยุทธ์การป้องกันความเสี่ยงอัตราแลกเปลี่ยน (Hedge) โดยการทำสัญญาล่วงหน้า (Forward Contract) เพื่อกำหนดอัตราแลกเปลี่ยนไว้ล่วงหน้า ซึ่งนักลงทุนสามารถตรวจสอบสัดส่วนในการป้องกันความเสี่ยงได้ในหนังสือชี้ชวน

เลือกกองทุนต่างประเทศอย่างไร

- พิจารณาผลการดำเนินงานย้อนหลังและนโยบายการลงทุน

- ศึกษานโยบายการลงทุน: ก่อนตัดสินใจลงทุนควรอ่านนโยบายการลงทุนของกองทุนอย่างละเอียด โดยดูว่านโยบายมุ่งเน้นการลงทุนในสินทรัพย์ประเภทใด เช่น หุ้น ตราสารหนี้ สินค้าโภคภัณฑ์หรือสินทรัพย์ทางเลือก หากเป้าหมายคือการสร้างความมั่งคั่งระยะยาว กองทุนที่เน้นหุ้นเติบโตทั่วโลกอาจเป็นตัวเลือกที่เหมาะสม หรือหากต้องการรายได้ประจำ กองทุนที่ลงทุนในหุ้นปันผลหรือโครงสร้างพื้นฐานอาจตอบโจทย์มากกว่า

- ตรวจสอบผลตอบแทนย้อนหลัง: การพิจารณาผลการดำเนินงานย้อนหลังในช่วง 3-5 ปีที่ผ่านมา จะช่วยให้เห็นภาพความสามารถในการบริหารพอร์ตของผู้จัดการกองทุน และควรเปรียบเทียบกับดัชนีอ้างอิง (Benchmark) เพื่อดูว่ากองทุนทำผลตอบแทนได้ดีอย่างต่อเนื่องหรือไม่ อย่างไรก็ตาม ผลการดำเนินงานในอดีตไม่สามารถยืนยันผลตอบแทนในอนาคตได้ จึงควรพิจารณาควบคู่กับปัจจัยอื่น ๆ เช่น ทีมผู้จัดการกองทุน ความสม่ำเสมอของกลยุทธ์การลงทุน และสภาวะเศรษฐกิจโลก

- วิเคราะห์วัฎจักรเศรษฐกิจเพื่อเลือกสินทรัพย์ที่เหมาะสม: วัฎจักรเศรษฐกิจ (Economic Cycle) สามารถแบ่งออกได้เป็น 4 ระยะ ซึ่งแต่ละระยะจะมีสินทรัพย์ที่มักจะได้รับประโยชน์แตกต่างกัน ดังนี้

-

ระยะตกต่ำ (Recession): เศรษฐกิจหดตัว การว่างงานสูง กำลังซื้อชะลอตัว ในช่วงนี้ตราสารหนี้คุณภาพดี เช่น พันธบัตรรัฐบาล หรือกองทุนตราสารหนี้ มักเป็นที่สนใจของนักลงทุน เนื่องจากมีความเสี่ยงต่ำและให้ผลตอบแทนที่ค่อนข้างสม่ำเสมอ

-

ระยะฟื้นตัว (Recovery): เศรษฐกิจเริ่มขยายตัว การจ้างงานเพิ่มขึ้น และความเชื่อมั่นกลับมา ในช่วงนี้ หุ้น (Equity) จะเริ่มกลับมาได้รับความสนใจ โดยเฉพาะหุ้นกลุ่มเทคโนโลยีและกลุ่มวัฎจักร เช่น การเงินและอุตสาหกรรม

-

ระยะรุ่งเรือง (Expansion): เศรษฐกิจเติบโตอย่างเต็มที่ กำลังซื้อสูง การจ้างงานเต็มที่ ในระยะนี้ สินค้าโภคภัณฑ์ (Commodities) เช่น น้ำมัน ทองแดง หรือกองทุนโครงสร้างพื้นฐาน มักจะได้รับอานิสงส์จากความต้องการที่เพิ่มขึ้น

-

ระยะถดถอย (Slowdown): เศรษฐกิจชะลอตัว กำลังซื้อเริ่มลดลง อัตราการเติบโตของ GDP ชะลอตัว ในช่วงนี้ เงินฝากหรือตราสารหนี้ระยะสั้น มักจะเป็นทางเลือกที่ปลอดภัย

แนวโน้มปัจจุบัน: จากสัญญาณเศรษฐกิจในปัจจุบัน มีความเป็นไปได้ว่าเราอยู่ในช่วงระหว่าง ระยะตกต่ำ ที่กำลังจะเข้าสู่ ระยะฟื้นตัว หลังจากผ่านช่วงเศรษฐกิจชะลอตัวในปีที่ผ่านมา หลายประเทศเริ่มเห็นสัญญาณการฟื้นตัว เช่น อัตราการว่างงานที่เริ่มลดลง อัตราเงินเฟ้อมีทิศทางชะลอตัว และธนาคารกลางหลายประเทศเริ่มส่งสัญญาณลดอัตราดอกเบี้ย แม้ว่าจะยังมีความเสี่ยงจากสงครามการค้าที่อาจจะส่งผลกระทบกับเงินเฟ้ออยู่บ้าง

ตัวอย่างกองทุนแนะนำสำหรับนักลงทุนมือใหม่ที่สนใจลงทุนกองทุนต่างประเทศ

จากแนวโน้มเศรษฐกิจปัจจุบัน ก็เปิดโอกาสนักลงทุนมือใหม่ที่สนใจลงทุนได้ใช้จังหวะนี้ในการเริ่มต้นลงทุนในกองทุนที่มีศักยภาพ โดยทาง K WEALTH แบ่งกองทุนที่น่าสนใจออกเป็น 3 กลุ่ม ดังนี้:

- กองทุนที่ให้ผลตอบแทนสม่ำเสมอ

-

K-FIXEDPLUS: ลงทุนในตราสารหนี้ภาครัฐและเอกชน รวมถึงเงินฝากทั้งในและต่างประเทศ โดยได้รับอานิสงส์จากแนวโน้มดอกเบี้ยที่เป็นขาลง ซึ่งช่วยเพิ่มโอกาสสร้างผลตอบแทนที่น่าสนใจ

-

K-GINFRA-A(D): ลงทุนในหุ้นกลุ่มโครงสร้างพื้นฐานทั่วโลก การปรับลดอัตราดอกเบี้ยเอื้อต่อหุ้นกลุ่มนี้ เนื่องจากนักลงทุนหันมามองหาสินทรัพย์ที่มีการจ่ายเงินปันผลสม่ำเสมอ

- กองทุนผสม

-

K-WealthPlus series และ K-GINCOME-A(A): ลงทุนผสมผสานในหุ้น ตราสารหนี้ และสินทรัพย์ทางเลือก โดยนักลงทุนสามารถเลือกสัดส่วนตามความต้องการและตามระดับความเสี่ยงที่รับได้ ด้วยภาพรวมเศรษฐกิจโลกยังมีแนวโน้มเติบโตจากภาคบริการที่แข็งแกร่ง ประกอบกับทิศทางดอกเบี้ยที่ยังเป็นขาลง ยังคงเป็นปัจจัยสนับสนุนตลาดการลงทุน การลงทุนในกองทุนผสมจึงเป็นทางเลือกที่เหมาะสมในการสร้างผลตอบแทนที่มั่นคงด้วยความผันผวนที่ต่ำกว่าการเลือกลงทุนในสินทรัพย์ประเภทเดียว

- กองทุนหุ้นต่างประเทศ

-

K-USA: เน้นลงทุนในหุ้นสหรัฐฯ ที่มีพื้นฐานแข็งแกร่งและศักยภาพเติบโตอย่างยั่งยืน คาดว่าจะได้รับอานิสงส์จากนโยบายลดภาษีและสนับสนุนธุรกิจของรัฐบาลทรัมป์

-

K-HIT: กระจายการลงทุนในธีมที่มีศักยภาพ 5-7 ธีม โดยเลือกบริษัท 150-200 แห่ง เพื่อลดความผันผวน ยกตัวอย่างเช่นหุ้น TSMC และ Visa ที่กองทุนไปลงทุน มีผลประกอบการดีกว่าคาด เป็นการตอกย้ำคุณภาพของหุ้นที่เลือกลงทุน

-

K-GHEALTH: ลงทุนในกลุ่ม Healthcare ที่ได้รับประโยชน์จากการเติบโตของประชากรสูงอายุ และมีความผันผวนน้อยกว่ากลุ่มอื่น

-

K-VIETNAM: ลงทุนในหุ้นเวียดนามที่มี P/E ต่ำกว่าค่าเฉลี่ย และเศรษฐกิจที่ขยายตัวจากการส่งออกและการลงทุนจากต่างชาติ

ขอขอบคุณข้อมูลจาก: KBank, KAsset