-

เช้าจันทร์ 31 มี.ค. 68 ตลาดหุ้นไทยหรือ SET Index ปรับตัวลงแรง หลังบ่ายวันศุกร์ตลาดหลักทรัพย์ไทยปิดการซื้อขาย จากสถานการณ์แผ่นดินไหว

-

ประเมินผลกระทบในภาพรวมต่อตลาดตราสารหนี้ค่อนข้างจำกัด เนื่องจาก Yield พันธบัตรไทยอายุ 3 ปี ปรับตัวลงต่อเนื่อง, แรงขายจากต่างชาติในปีนี้ค่อนข้างจำกัด, แรงขายหุ้นกู้ในกลุ่ม Property จะเป็นลักษณะ Selective รายตัว

-

การลงทุนในหุ้นกู้เอกชนของกองทุน K-FIXEDPLUS มีสัดส่วนการลงทุนในบริษัทที่ทำธุรกิจอสังหาริมทรัพย์โดยตรงประมาณ 6.6% เท่านั้น นักลงทุนสามารถสบายใจจากการที่กองทุน K-FIXEDPLUS เน้นการกระจายการลงทุนในสินทรัพย์หลากหลายประเภท และมีสภาพคล่องที่สูง

-

ตลาดหุ้นญี่ปุ่นร่วงแรง โดยเฉพาะในกลุ่มเทคโนโลยี เนื่องจากความกังวลต่อมาตรการ Reciprocal Tariffs ของประธานาธิบดีทรัมป์ ที่เตรียมบังคับใช้ในวันที่ 2 เม.ย. 68 นี้

-

ในระยะข้างหน้าตลาดหุ้นญี่ปุ่นอาจะเกิดความผันผวน เนื่องจากหุ้นในกลุ่มยานยนต์และอิเล็กทรอนิกส์จะได้รับผลกระทบจากปัจจัยดังกล่าว รวมถึงภาพรวมของเศรษฐกิจญี่ปุ่นยังคงได้รับแรงกดดันจากทิศทางดอกเบี้ยขาขึ้นของ BOJ

I: Market Update แผ่นดินไหวกระทบ ตลาดหุ้นไทย (SET) ระยะสั้น

หลังเกิดเหตุแผ่นดินไหวในกรุงเทพฯ เมื่อวันที่ 28 มีนาคม 2025 ความเสียหายเบื้องต้นประเมินอยู่ที่ประมาณ 3-5 พันล้านบาท ถือว่าค่อนข้างจำกัด ซึ่งหากอ้างอิงกรณีอินโดนิเซียเมื่อปี 2018 ตลาดฟื้นตัวภายใน 2 สัปดาห์ ทั้งนี้ระยะเวลาในการฟื้นตัวขึ้นอยู่กับความเสียหายและการสื่อสารมาตรการฟื้นฟูเพื่อเร่งสร้างความเชื่อมั่น

สอดคล้องกับสถิติการฟื้นตัวจากเหตุการณ์สีนามิที่ญี่ปุ่นเมื่อปี 2011 เหตุการณ์แผ่นดินไหวที่จีนเมื่อปี 2008 และเหตุการณ์สีนามิที่ไทยเมื่อปี 2004 ซึ่งตลาดหุ้นจะปรับตัวลงประมาณ 1-7% ในช่วงสัปดาห์แรก และฟื้นตัวในสัปดาห์ถัดมา

โดยกลุ่มอุตสาหกรรมที่ได้รับผลกระทบโดยตรง เช่น อสังหาฯ ประกัน ท่องเที่ยว บริโภค มีโอกาสฟื้นตัวช้ากว่ากลุ่มอุตสาหกรรมที่เกี่ยวข้องกับการฟื้นฟู เช่น ก่อสร้าง วัสดุก่อสร้าง

Related Indices & Funds (ณ เวลา 10.21 น. วันที่ 31 มี.ค. 68)

SET Index: 1,165.21 -0.87%

Market Outlook ตลาดหุ้นไทย

K WEALTH มีมุมมอง Neutral ต่อการลงทุนตลาดหุ้นไทย โดยคาดว่าตลาดหุ้นไทยจะมีความผันผวนในระยะสั้น แต่ผลกระทบชี้ชัดว่าค่อนข้างจำกัด โดยเมื่ออ้างอิงจากในอดีต เช่น สึนามิปี 2004/05 ส่งผลให้นักท่องเที่ยวหดตัว 10% ในไตรมาสถัดมา ขณะที่ SET ปรับลดลง -1% (Bank -3%, Tourism -3%) ด้วยข้อมูลการประเมินจาก KS คาดว่าเหตุการณ์นี้อาจส่งผลให้ EPS ลดลง -1.0% ส่งให้ SET Index มี Downside อยู่ที่ประมาณ 2% หรือระดับแนวรับประมาณ 1,150 จุด

ทั้งนี้ผลกระทบดังกล่าวต่อเศรษฐกิจ อาจเพิ่มน้ำหนักของการลดดอกเบี้ย ธปท.ขึ้นจาก 1 เป็น 2 ครั้ง เพื่อกระตุ้นเศรษฐกิจ โดยต้องจับตาท่าทีการประชุมในเดือน เม.ย. นี้

II: Market Update ผลกระทบกับตราสารหนี้ไทยจากเหตุการณ์แผ่นดินไหว

ประเมินว่าผลกระทบต่อตลาดตราสารหนี้โดยรวมค่อนข้างจำกัด เนื่องจาก

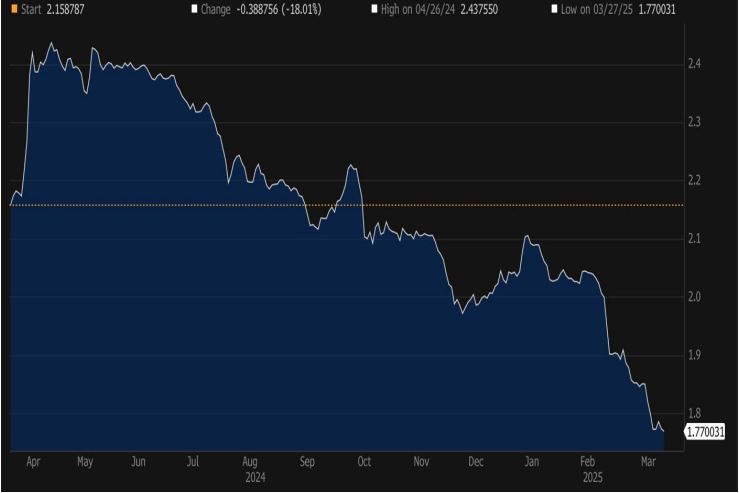

- ภาพรวม Yield พันธบัตรไทยอายุ 3 ปี มีแนวโน้มปรับลดลงต่อเนื่อง นับตั้งแต่ต้นปี (รายละเอียดตามภาพแนบ) และ ประเมินว่าอาจจะลดลงได้ต่อ หาก กนง. เดินหน้าหั่นดอกเบี้ยลง

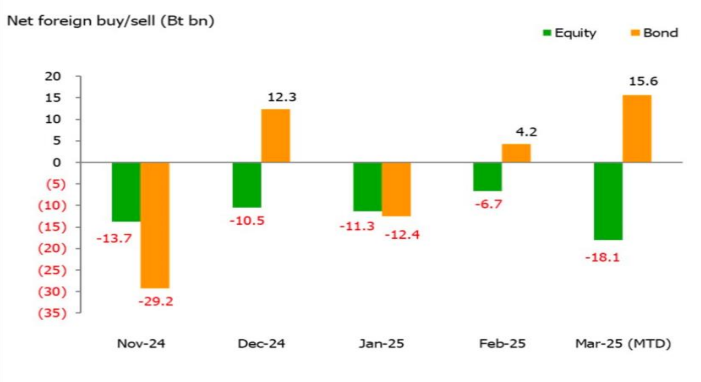

- แรงขายของนักลงทุนต่างชาติ ในปีนี้ค่อนข้างจำกัด โดยเฉพาะอย่างยิ่งในเดือนล่าสุดที่เป็น Net Buy แล้วประเมินไม่น่าจะกดดัน Yield ให้ขึ้นจากแรงขายได้

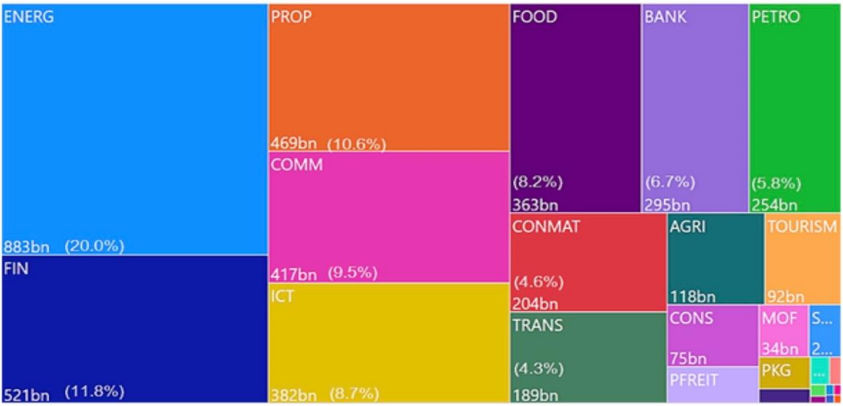

- คาดว่าอาจมีแรงขายในหุ้นกู้เอกชน โดยเฉพาะในกลุ่ม อสังหาริมทรัพย์ (Property) แต่จะเป็นลักษณะการขายแบบคัดเลือกเป็นรายตัว (Selective) ปัจจุบัน หุ้นกู้เอกชนในหมวดนี้มียอดคงค้างสูงเป็นอันดับ 3 โดยมีนักลงทุนรายย่อยและบริษัทประกันเป็นผู้ถือครองส่วนใหญ่ ดังนั้น หากเกิดแรงขายขึ้นจริง อาจส่งผลกระทบต่อการตีมูลค่าตลาด (Mark to Market) ได้บ้าง (รายละเอียดตามภาพแนบ อ้างอิงข้อมูลจากThaiBMA)

- สำหรับกองทุน K-FIXEDPLUS ซึ่งเป็นกองทุนหลักที่แนะนำ คาดว่าจะได้รับผลกระทบเชิงลบที่จำกัด เนื่องจากมีการกระจายการลงทุนในตราสารหนี้คุณภาพดี โดยมี Average Credit Rating อยู่ที่ A+ (ข้อมูล ณ วันที่ 28 กุมภาพันธ์ 2025) อีกทั้งสัดส่วนการลงทุนในหุ้นกู้เอกชนอยู่เพียง 34% ขณะที่ส่วนที่เหลือกระจายอยู่ใน พันธบัตรรัฐบาลประมาณ 30% ตราสารหนี้ภาคการเงิน 24% และตราสารหนี้ต่างประเทศ 12% ซึ่งสะท้อนว่าการลงทุนในหุ้นกู้เอกชนคิดเป็นเพียงประมาณ หนึ่งในสามของพอร์ตทั้งหมด เท่านั้น

- มากไปกว่านั้น การลงทุนในหุ้นกู้เอกชนของกองทุน K-FIXEDPLUS มีสัดส่วนการลงทุนในบริษัทที่ทำธุรกิจอสังหาริมทรัพย์โดยตรงเพียงประมาณ 6.6% เท่านั้น (อ้างอิงข้อมูลล่าสุด กุมภาพันธ์ 2024)

โดยสรุป นักลงทุนสามารถสบายใจและไว้วางใจในการลงทุนในกองทุน K-FIXEDPLUS ที่เน้นการกระจายการลงทุนในสินทรัพย์หลากหลายประเภท และมีสภาพคล่องที่สูง

III: Market Update ตลาดหุ้นญี่ปุ่นร่วงแรง

ตลาดหุ้นญี่ปุ่นร่วงแรงนำโดยดัชนี Nikkei 225 ที่ดิ่งลงถึง 4.2% ซึ่งเป็นการร่วงรายวันมากที่สุดตั้งแต่เดือนกันยายนปีที่แล้ว ขณะเดียวกัน Topix ก็ลดลง 3.9% จากแรงขายในกลุ่มหุ้นส่งออก โดยเฉพาะกลุ่มเทคโนโลยี เนื่องจากความกังวลต่อมาตรการ Reciprocal Tariffs ของประธานาธิบดีทรัมป์ ที่เตรียมบังคับใช้ในวันที่ 2 เมษายนนี้ ค่าเงินเยนแข็งค่าขึ้นอีก 0.3% มาอยู่ที่ 149.13 เยนต่อดอลลาร์ สร้างแรงกดดันต่อหุ้นส่งออกมากขึ้น ขณะเดียวกัน ค่าเงินเยนที่แข็งยังสะท้อนถึง ความเสี่ยง (risk-off) ของนักลงทุนที่เริ่มหันไปถือสินทรัพย์ปลอดภัยจากความไม่แน่นอนด้านนโยบายการค้า ที่ตลาดมีความกังวลต่อความเสี่ยงของ สงครามการค้ารอบใหม่ ที่อาจลุกลามกว้างกว่าปีก่อน

Related Indices & Funds (ณ วันที่ 31 มี.ค. 68)

- Nikkei 225: -3.61% เทียบกับวันก่อนหน้า

- TOPIX: -3.02% เทียบกับวันก่อนหน้า

- USD/JPY: เยนแข็งค่าขึ้น 0.3% ที่ระดับ 149.13

Market Outlook

แรงกดดันจากนโยบาย “Reciprocal Tariffs” ของประธานาธิบดีทรัมป์ ซึ่งเตรียมบังคับใช้ในวันที่ 2 เมษายนนี้ กำลังก่อให้เกิดความไม่แน่นอนต่อเศรษฐกิจญี่ปุ่นซึ่งขับเคลื่อนหลักโดยภาคการส่งออก โดยเฉพาะกลุ่มยานยนต์และอิเล็กทรอนิกส์ ยิ่งไปกว่านั้นภาพรวมของเศรษฐกิจญี่ปุ่นยังคงได้รับแรงกดดันจากทิศทางดอกเบี้ยขาขึ้นของ BOJ ที่มีแนวโน้มการปรับขึ้นดอกเบี้ยตลอดปี 2025 ภายใต้แรงกดดันจากเงินเฟ้อภาคบริการและราคาสินค้าพื้นฐานที่เร่งตัวควบคู่กับค่าจ้างที่เพิ่มขึ้น ซึ่งอาจส่งผลให้ต้นทุนทางการเงินของบริษัทญี่ปุ่นปรับสูงขึ้นในระยะถัดไป โดยจาก 2 เรื่องนี้ ส่งผลให้นักลงทุนอยู่ในโหมดระมัดระวังมากขึ้น และอาจสร้างความผันผวนต่อตลาดหุ้นญี่ปุ่นในระยะข้างหน้า

คำแนะนำ สำหรับเงินลงทุนเดิม

- กองทุนหุ้นไทย ถือต่อเพื่อรอดูสถานการณ์ ยังไม่ควรรีบขายในช่วงที่ตลาดผันผวน และยังไม่ควรรีบซื้อเพิ่มแม้ราคาปรับตัวลงแรง

- กองทุนหุ้นญี่ปุ่น พิจารณาหาจังหวะขายเพื่อนำเงินไปลงทุนกองทุนอื่น

- กองทุนหุ้นใด ที่มีกำไรเกิน 10% แนะนำ Take profit บางส่วน

- K-FIXEDPLUS แนะนำให้ลงทุนอย่างน้อย 1-1.5 ปี เนื่องจากเป็นกองทุนตราสารหนี้ระยะกลาง-ยาว ที่มี ดูเรชั่น 2-4 ปี ซึ่งลงทุนทั้งใน ไทยและต่างประเทศ เพื่อกระจายความเสี่ยงและเพิ่มโอกาสในการรับผลตอบแทนที่เหมาะสมในระยะยาว

คำแนะนำ สำหรับผู้ที่ต้องการลงทุนเพิ่ม

- สำหรับลูกค้ารับความเสี่ยงได้สูงสามารถทยอยเข้าลงทุนกองทุน K-VIETNAM รวมถึงสามารถทยอยสะสมกองทุนลดหย่อนภาษีทั้ง KVIETNAMRMF กลุ่ม Global Healthcare ผ่านกองทุน K-GHEALTH หุ้นเอเชีย ผ่านกองทุน K-ASIAX หุ้นสหรัฐฯ ผ่านกองทุน K-USA, K-HIT

- สำหรับลูกค้ารับความเสี่ยงได้กลางและต่ำ แนะนำสามารถเข้าซื้อกองทุนผสม K-WPBALANCED, K-WPSPEEDUP และ K-FIXEDPLUS-A

หมายเหตุ:

- ระดับความเสี่ยงกองทุน

- K-FIXEDPLUS-A ความเสี่ยงกองทุนระดับ 4

- K-WPSPEEDUP, K-WPBALANCED ความเสี่ยงกองทุนระดับ 5

- K-VIETNAM, K-GHEALTH, K-ASIAX, KVIETNAMRMF, K-USA-A(A) K-USA-A(D), K-HIT-A(A) ความเสี่ยงกองทุนระดับ 6

- นโยบายป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน

- K-FIXEDPLUS-A: ป้องกันความเสี่ยง มากกว่า 90%ของเงินลงทุนต่างประเทศ

- K-GHEALTH, K-USA-A(A) K-USA-A(D), K-HIT-A(A): ป้องกันความเสี่ยงบางส่วน

- K-WPBALANCED, K-WPSPEEDUP, K-VIETNAM, K-ASIAX, KVIETNAMRMF: ป้องกันความเสี่ยงตามดุลยพินิจของผู้จัดการกองทุน

- ระยะเวลาการรับเงินค่าขายคืน (ตัวอย่างเช่น ระยะเวลาการรับเงินค่าขายคืน T+6 หมายถึง จะได้รับเงินค่าขายคืน 6 วันทำการถัดจากวันที่ทำรายการ (T+6) เช่น ขายคืนวันจันทร์ จะได้รับเงินค่าขายคืนวันอังคารของสัปดาห์ถัดไป (กรณีไม่มีวันหยุดอื่น นอกจากเสาร์-อาทิตย์))

- K-FIXEDPLUS-A: T+2

- K-GHEALTH, K-ASIAX, K-USA-A(A) K-USA-A(D), K-HIT-A(A): T+4

- K-VIETNAM: T+5

- KVIETNAMRMF: T+5 (เมื่อลงทุนครบตามเงื่อนไขของกรมสรรพากร)

- K-WPBALANCED, K-WPSPEEDUP: T+6