ทำไมลงทุนแค่หุ้นไทยถึงเสี่ยง

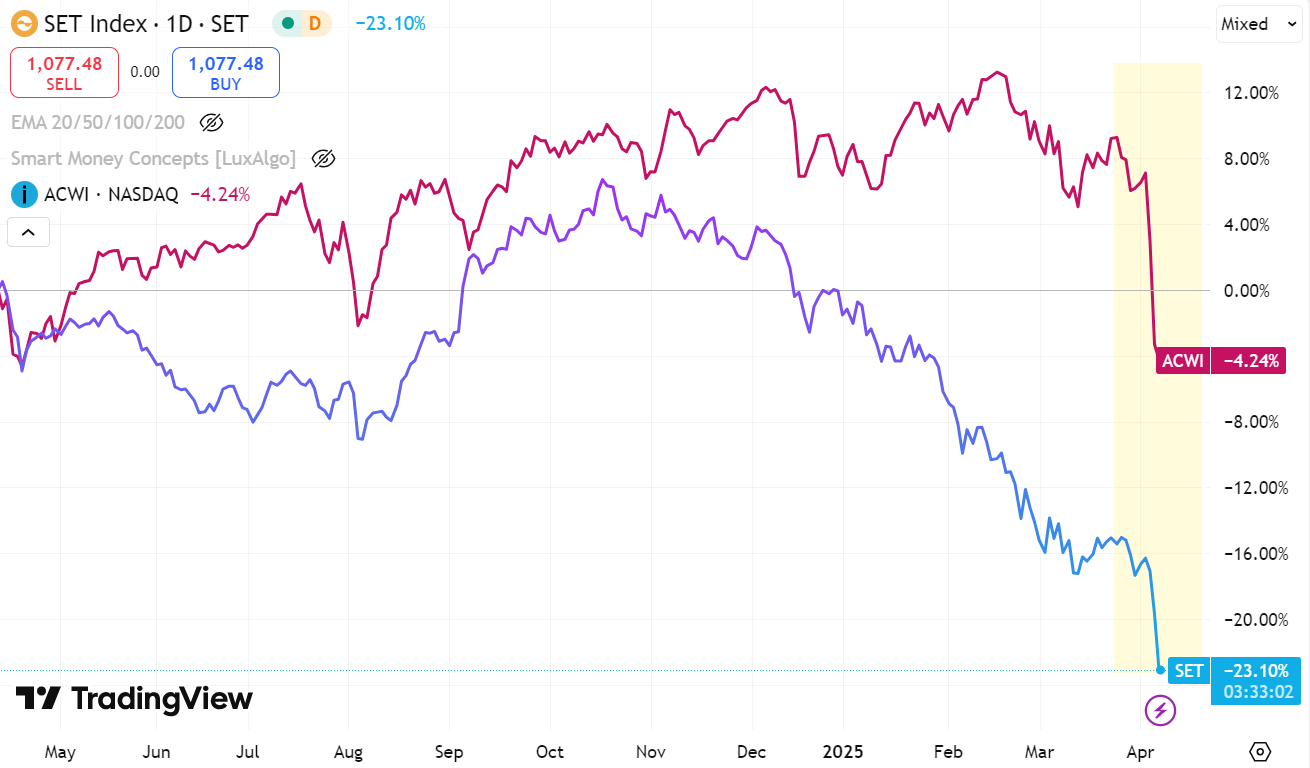

ในช่วงที่ผ่านมา ตลาดหุ้นไทยเผชิญแรงกดดันและปรับตัวลงอย่างต่อเนื่อง ขณะที่ตลาดหุ้นต่างประเทศหลายแห่ง เช่น สหรัฐฯ ยุโรป และจีน กลับปรับตัวขึ้นหรือมีแนวโน้มที่ดีกว่าอย่างชัดเจน สะท้อนให้เห็นว่าการกระจายการลงทุนไปยังตลาดต่างประเทศช่วยเปิดรับโอกาสการเติบโตได้มากกว่า ทั้งนี้ การลงทุนในกองทุนผสมซึ่งมีการกระจายพอร์ตไปยังสินทรัพย์ทั่วโลก จึงเป็นทางเลือกที่เหมาะสมกว่าสำหรับนักลงทุนที่ต้องการลดความเสี่ยงจากการกระจุกตัวในหุ้นไทยเพียงอย่างเดียว จากตัวอย่างผลตอบแทนย้อนหลัง 1 ปี (ข้อมูล ณ วันที่ 8 เมษายน2568) พบว่า ดัชนี ACWI ซึ่งเป็นตัวแทนของหุ้นทั่วโลกให้ผลตอบแทนที่ -4.24% ขณะที่ดัชนี SET ซึ่งเป็นตัวแทนของหุ้นไทยให้ผลตอบแทนติดลบมากถึง -23.10% แม้ว่าทั้งสองดัชนีจะถูกกดดันจากปัจจัยระยะสั้น-กลาง (ในพื้นที่สีเหลือง) จากการประกาศขึ้นภาษีนำเข้าทั่วโลกของประธานาธิบดีทรัมป์ซึ่งกดดันต่อตลาดหุ้นทั่วโลก แต่ก็ยังเห็นได้ชัดว่าการกระจายลงทุนในหลายภูมิภาคช่วยลดผลกระทบและสร้างโอกาสได้ดีกว่าในระยะยาว

ที่มา: Tradingview ณ 8 เมษายน 2568

ภาพการลงทุนในตลาดหุ้นไทย vs. ตลาดหุ้นต่างประเทศ

แม้จะมีข่าวใหญ่ที่ทำให้ตลาดการลงทุนทั่วโลกผันผวนอย่างการที่ประธานาธิบดีทรัมป์ประกาศขึ้นภาษีนำเข้าจากทั่วโลก แต่หากพิจารณาให้ลึกลงไป จะพบว่านี่เป็นเพียง "เกมการเมือง" ที่ทรัมป์ใช้เป็นเครื่องมือในการเจรจาต่อรองกับประเทศคู่ค้า ซึ่งในความเป็นจริงยังไม่มีการดำเนินนโยบายขึ้นภาษีอย่างจริงจังกับหลายประเทศ ถึงแม้จะเป็นผลกระทบต่อตลาดหุ้นในระยะสั้น-กลาง และบางประเทศเริ่มเปิดช่องทางเจรจา เช่น ญี่ปุ่นอิสราเอล แต่ยังไม่มีความคืบหน้าที่ชัดเจน จึงควรจับตาการดำเนินนโยบายระหว่างประเทศอย่างใกล้ชิด เพื่อรับมือกับความผันผวนที่อาจเกิดขึ้นต่อเนื่องในระยะถัดจากนี้ หากมองข้ามความผันผวนชั่วคราวนี้ไป เราจะเริ่มเห็นความแตกต่างของศักยภาพทางเศรษฐกิจของแต่ละประเทศอย่างชัดเจน โดยเฉพาะเมื่อเปรียบเทียบ “ตลาดหุ้นไทย” กับ “ตลาดหุ้นต่างประเทศ” ซึ่งภาพที่สะท้อนออกมานั้นแทบจะคนละด้านเลยก็ว่าได้ ยกตัวอย่างเช่น

ตลาดหุ้นไทย ในปัจจุบันยังคงถูกกดดันจากปัจจัยลบหลายด้าน ไม่ว่าจะเป็นเศรษฐกิจในประเทศที่ฟื้นตัวช้ากว่าที่คาด การบริโภคและการลงทุนภาคเอกชนที่ยังไม่ฟื้นตัวเต็มที่ รวมถึงการไหลออกของเงินทุนจากนักลงทุนต่างชาติอย่างต่อเนื่อง ทำให้ดัชนีตลาดหุ้นไทยไม่สามารถสร้างความมั่นใจหรือแรงดึงดูดจากนักลงทุนได้มากนัก

ตลาดหุ้นสหรัฐฯ กลับเริ่มเห็นสัญญาณที่แตกต่างออกไป แม้จะเผชิญกับแรงกดดันจากข่าวลบและการปรับฐานของตลาดในบางช่วง แต่ตลาดหุ้นสหรัฐฯ ได้ สะท้อนข่าวร้ายเหล่านั้นไปมากแล้ว ตลาดแรงงานยังคงอยู่ในระดับที่แข็งแกร่ง รวมถึงบริษัทจดทะเบียนหลายแห่งยังมีแนวโน้มรายได้เติบโตได้ดีอย่างต่อเนื่อง

ตลาดหุ้นยุโรป เริ่มมีสัญญาณบวกจากการฟื้นตัวของเศรษฐกิจในหลายประเทศ อีกทั้งยังมีการปรับลดอัตราดอกเบี้ย ส่งผลให้ความเชื่อมั่นของนักลงทุนเริ่มกลับมาอย่างค่อยเป็นค่อยไป

ตลาดหุ้นจีน มีการเดินหน้ากระตุ้นเศรษฐกิจในหลายมิติ ทั้งการผ่อนคลายนโยบายการเงิน การสนับสนุนภาคอสังหาริมทรัพย์ และที่สำคัญคือการลงทุนอย่างจริงจังในเทคโนโลยีล้ำสมัยอย่างปัญญาประดิษฐ์ (AI) เพื่อยกระดับเศรษฐกิจในระยะยาว

สิ่งเหล่านี้สะท้อนให้เห็นว่า ขณะที่เศรษฐกิจไทยยังต้องใช้เวลาในการฟื้นตัว ตลาดในประเทศอื่นกลับเริ่มมีพลังขับเคลื่อนใหม่ๆ เกิดขึ้นอย่างต่อเนื่อง ดังนั้น ในมุมมองของนักลงทุนที่ต้องการโอกาสในการเติบโต พร้อมกับการกระจายความเสี่ยงจากการลงทุน การเปิดรับตลาดต่างประเทศจึงกลายเป็นทางเลือกที่สำคัญอย่างหลีกเลี่ยงไม่ได้ เพราะไม่เพียงแต่ช่วยลดความเสี่ยงจากการพึ่งพาตลาดในประเทศที่ยังไม่สดใส แต่ยังช่วยให้นักลงทุนได้เข้าถึงโอกาสใหม่ๆ จากเศรษฐกิจโลกที่กำลังเดินไปข้างหน้าอย่างมั่นคงมากขึ้นเรื่อยๆ

กองทุนผสมทั่วโลกไม่ได้มีแค่หุ้น แต่มีการลงทุนในสินทรัพย์ที่หลากหลาย

ในการลงทุนยุคใหม่ การกระจายความเสี่ยงถือเป็นหัวใจสำคัญ และ “กองทุนผสมทั่วโลก” ก็เป็นตัวอย่างที่ดีของการลงทุนที่ออกแบบมาเพื่อตอบโจทย์นี้โดยเฉพาะ เพราะไม่เพียงแต่กระจายการลงทุนไปยัง "หุ้นทั่วโลก" ที่มีศักยภาพในการเติบโตสูง แต่ยังช่วยให้นักลงทุนสามารถเข้าถึงโอกาสการลงทุนจากหลายภูมิภาคที่มีความแตกต่างกันทางเศรษฐกิจและวัฏจักรการเติบโต ซึ่งการลงทุนในหุ้นลักษณะนี้ช่วยสร้างโอกาสรับผลตอบแทนที่ดีในระยะยาว และลดความเสี่ยงจากการกระจุกตัวอยู่ในตลาดใดตลาดหนึ่ง เพียงอย่างเดียว

อย่างไรก็ตาม กองทุนผสมทั่วโลกไม่ได้ลงทุนเพียงในหุ้นเท่านั้น แต่ยังมีการกระจายไปยัง “ตราสารหนี้” และ “สินทรัพย์ทางเลือก” ซึ่งช่วยลดความผันผวนของพอร์ตได้อย่างมีประสิทธิภาพ โดยเฉพาะในช่วงที่ตลาดหุ้นผันผวนหรือเผชิญกับเหตุการณ์เฉพาะหน้า จากตัวอย่างในปัจจุบัน การที่สหรัฐฯ ประกาศขึ้นภาษีนำเข้าจากประเทศคู่ค้า ซึ่งอาจกระทบต่อผลประกอบการของบริษัทและทำให้ตลาดหุ้นทั่วโลกปรับตัวลงในระยะสั้น แต่ในสถานการณ์แบบนี้ สินทรัพย์ทางเลือกอย่าง “ทองคำ” กลับมีแนวโน้มปรับตัวขึ้น เพราะนักลงทุนมองว่าเป็นสินทรัพย์ปลอดภัย (Safe Haven) รวมถึง “ตราสารหนี้ภาครัฐ” โดยเฉพาะตราสารหนี้ของประเทศที่มีความน่าเชื่อถือสูง ซึ่งมักให้ผลตอบแทนคงที่และมีความเสี่ยงต่ำ การที่กองทุนผสมมีการลงทุนในหลากหลายสินทรัพย์เหล่านี้ จึงช่วยลดผลกระทบจากความไม่แน่นอนของตลาด และทำให้พอร์ตการลงทุนมีความสมดุลมากขึ้น

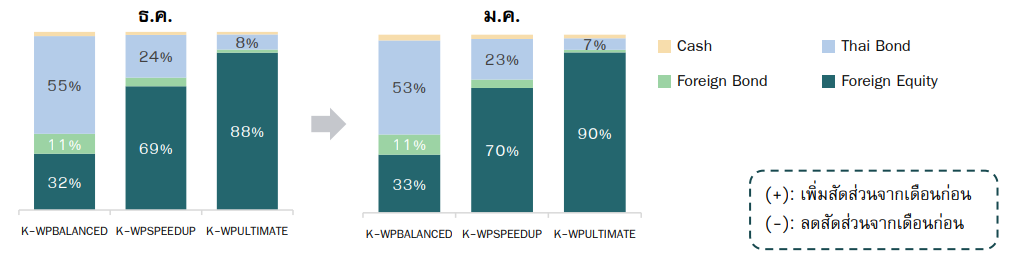

หนึ่งในจุดเด่นของกองทุนผสมคือ "ความยืดหยุ่นในการจัดพอร์ต" ซึ่งสามารถปรับเปลี่ยนสัดส่วนของสินทรัพย์ให้เหมาะสมตามสภาวะเศรษฐกิจในแต่ละช่วงเวลา ยกตัวอย่างเช่น กองทุน K-WPBALANCED ที่มีการลงทุนในหุ้นทั่วโลก ประมาณ 30% และตราสารหนี้ทั่วโลก ประมาณ 70% หากเศรษฐกิจโลกอยู่ในช่วงขยายตัว กองทุนสามารถเพิ่มสัดส่วนการลงทุนในหุ้นเพื่อคาดหวังผลตอบแทนที่สูงขึ้น ในทางกลับกัน หากเศรษฐกิจเริ่มมีสัญญาณชะลอตัว หรือเกิดเหตุการณ์ที่สร้างความไม่แน่นอนในตลาด ผู้จัดการกองทุนสามารถปรับลดสัดส่วนการลงทุนในหุ้น และเพิ่มน้ำหนักให้กับตราสารหนี้หรือทองคำ เพื่อลดความเสี่ยงของพอร์ตโดยรวม

จากตัวอย่างนี้เป็นข้อมูล “สรุปสถานการณ์กองทุน” ฉบับล่าสุด โดยในเดือน ม.ค. ที่ผ่านมาการลงทุนในตลาดหุ้นทั่วโลกให้ผลตอบแทนที่ดี ผู้จัดการกองทุนจึงมีการเพิ่มน้ำหนักการลงทุนในหุ้นทั่วโลก เพื่อสร้างผลตอบแทนให้กับกองทุน แสดงให้เห็นถึงการปรับเปลี่ยนสัดส่วนของกองทุนผสม K-WealthPLUS Series ที่มีการปรับสัดส่วนการลงทุนตามสภาวะเศรษฐกิจให้สอดคล้องกับสถานการณ์ในขณะนั้น

ที่มา: KAsset ณ 31 มกราคม 2568

ความสามารถในการปรับเปลี่ยนกลยุทธ์นี้ทำให้กองทุนผสมทั่วโลกเป็นทางเลือกที่น่าสนใจสำหรับนักลงทุนที่ต้องการมองกาโอกาสการเติบโตของเงินลงทุน แต่ไม่อยากแบกรับความเสี่ยงจากตลาดหุ้นเพียงอย่างเดียว

แนะนำกองทุนผสมที่น่าลงทุน

หากคุณเป็นนักลงทุนที่กำลังกังวลกับความผันผวนของตลาดหุ้นไทย หรือรู้สึกไม่มั่นใจกับทิศทางเศรษฐกิจในประเทศ การมองหาทางเลือกใหม่ในการลงทุนที่ “กระจายความเสี่ยง” และ “สร้างโอกาสรับผลตอบแทนจากทั่วโลก” อาจเป็นคำตอบที่ใช่

กองทุนผสม K-WealthPLUS Series คือหนึ่งในตัวเลือกที่น่าสนใจที่สุดในตอนนี้ เพราะไม่ใช่แค่การลงทุนในหุ้นเท่านั้น แต่ยังผสมผสานตราสารหนี้คุณภาพดีจากทั่วโลกและอาจมีการลงทุนในสินทรัพย์ทางเลือกเข้าไว้ในพอร์ตเดียวอย่างสมดุล เหมาะอย่างยิ่งสำหรับนักลงทุนที่ต้องการความมั่นคงระยะยาว พร้อมรับมือกับตลาดที่เปลี่ยนแปลงอยู่ตลอดเวลา

โดยซีรีส์นี้มีกองทุนผสมให้เลือกตามระดับความเสี่ยงที่คุณรับได้ ไม่ว่าจะเป็น

- K-WPBALANCED สำหรับคนที่ชอบความมั่นคง แต่ยังอยากให้เงินมีโอกาสเติบโต

- K-WPSPEEDUP สำหรับนักลงทุนที่รับความเสี่ยงได้มากขึ้นและเน้นโอกาสเพิ่มผลตอบแทน

- K-WPULTIMATE สำหรับสายลงทุนสไตล์ Global Growth ที่ต้องการรับโอกาสจากการเติบโตของเศรษฐกิจโลกในระยะยาว

ด้วยการออกแบบพอร์ตที่ยืดหยุ่นและบริหารโดยมืออาชีพ กองทุน K-WealthPLUS Series จึงเหมาะกับทุกสภาวะตลาด และตอบโจทย์นักลงทุนทุกสไตล์ที่มองหา “โอกาสใหม่ที่มั่นคงกว่า” ในการสร้างความมั่งคั่งอย่างแท้จริง

ขอขอบคุณข้อมูลจาก: KBank, KAsset