-

ราคาทองคำไม่ได้ขึ้นทุกปี แต่มีบทบาทสำคัญในพอร์ต แม้ว่าทองคำจะไม่ได้ให้ผลตอบแทนโดดเด่นในทุกช่วงเวลา เช่น ช่วงปี 2012-2020 ที่ราคาทองคำเคลื่อนไหว Sideway แต่ทองคำยังคงเป็นเครื่องมือสำคัญในการกระจายความเสี่ยง และเหมาะกับนักลงทุนทั้งสายจับจังหวะและสายถือยาว

-

ในช่วง 2–3 ปีที่ผ่านมา ราคาทองคำปรับตัวขึ้นแรงจากหลายปัจจัย ได้แก่ เงินเฟ้อสูง เศรษฐกิจโลกชะลอตัว ความขัดแย้งทางภูมิรัฐศาสตร์ และการสะสมทองคำของธนาคารกลาง นักลงทุนสายเก็งกำไรจึงสามารถจับจังหวะได้ แต่ต้องระวังความผันผวน เพราะราคาทองคำไม่ขึ้นต่อเนื่องทุกช่วงเวลา

-

นักลงทุนสามารถเข้าถึงทองคำได้หลายช่องทาง ไม่ว่าจะเป็น แม่ทองสุกบน K+, กองทุน K-GOLD-A, หรือ กองทุนผสม K-WealthPLUS Series สำหรับผู้ที่ไม่อยากจับจังหวะหรือแบกรับความผันผวน กองทุนผสมช่วยสร้างพอร์ตสมดุล พร้อมกระจายลงทุนในหุ้น ตราสารหนี้ และทองคำบางช่วงตามภาวะตลาด

ราคาทองไม่ได้ปรับตัวขึ้นทุกปี

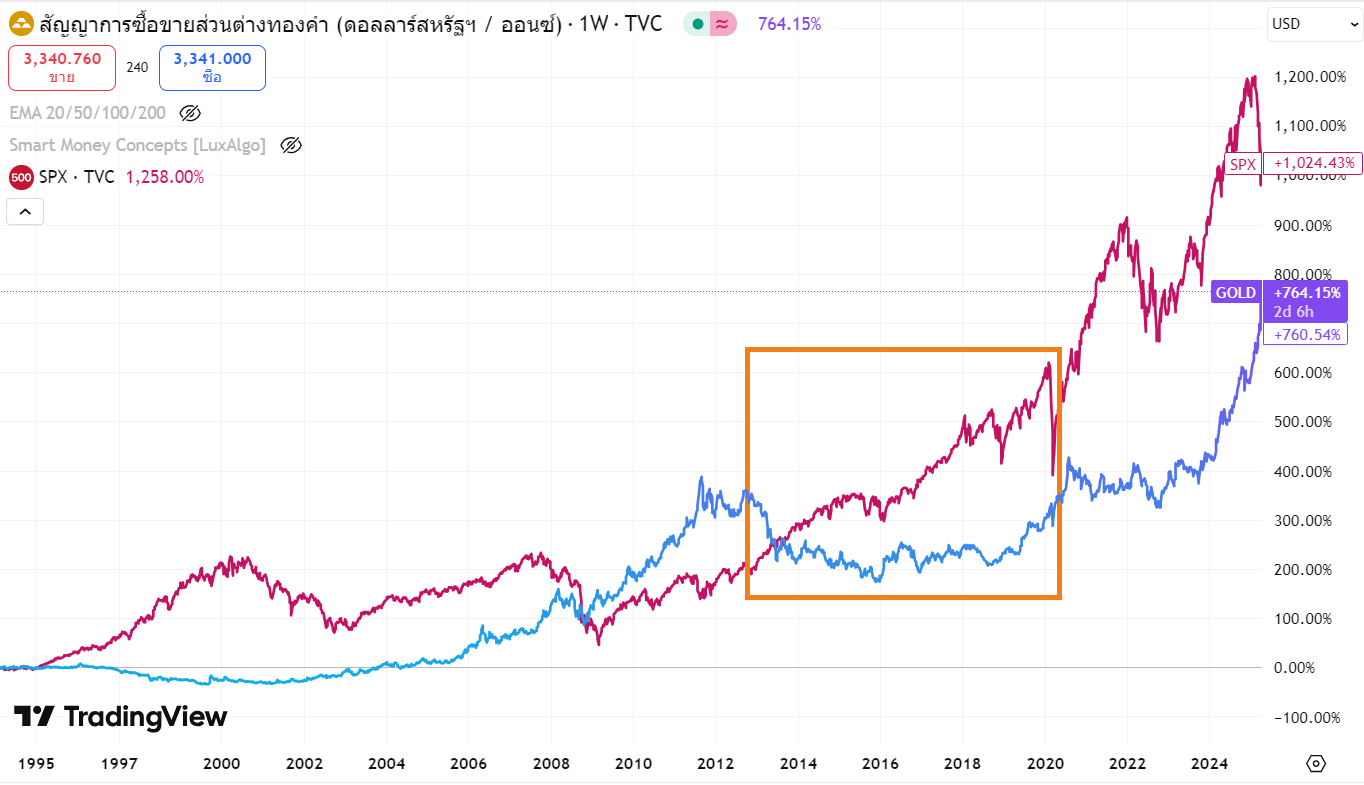

หลายคนอาจเข้าใจว่าทองคำเป็นสินทรัพย์ที่ราคาขึ้นตลอดเวลา แต่ความจริงแล้วไม่ได้เป็นเช่นนั้นเสมอไป เพราะมีบางช่วงที่ราคาทองคำแทบไม่ขยับเลยยาวนานหลายปี ตัวอย่างชัดเจนคือช่วงปี 2012 - 2020 ที่ราคาทองคำเคลื่อนไหวในกรอบแคบหรือที่เรียกว่า Sideway โดยแทบไม่สร้างจุดสูงสุดใหม่ (เส้นสีน้ำเงิน) ขณะเดียวกันตลาดหุ้นสหรัฐฯ อย่างดัชนี S&P500 ปรับตัวขึ้นอย่างต่อเนื่อง (เส้นสีแดง) และให้ผลตอบแทนที่ดีกว่าทองคำอย่างชัดเจน ทำให้นักลงทุนส่วนใหญ่เลือกโยกเงินออกจากทองคำเข้าสู่ตลาดหุ้นแทน

หากดูจากกราฟด้านบนจะเห็นภาพชัดเจนว่าในขณะที่ราคาทองคำแทบไม่ไปไหน แต่ S&P500 กลับพุ่งขึ้นเรื่อยๆ ซึ่งสะท้อนให้เห็นว่า ทองคำอาจไม่ได้เป็นสินทรัพย์ที่ให้ผลตอบแทนโดดเด่นในทุกช่วงเวลา แต่ก็ยังคงมีบทบาทสำคัญในพอร์ตขึ้นอยู่กับว่านักลงทุนจะใช้ทองคำในสไตล์ไหนระหว่าง จับจังหวะเก็งกำไรตามรอบ หรือถือเพื่อกระจายความเสี่ยงเก็บเป็นสินทรัพย์ในระยะยาว

มองทองคำในระยะสั้น–กลาง (จังหวะการลงทุน)

ในรอบ 2-3 ปีที่ผ่านมา ราคาทองคำปรับตัวขึ้นอย่างโดดเด่น โดยมีหลายปัจจัยที่หนุนราคาให้ดีดแรง ดังนี้:

-

เงินเฟ้อสูงกว่าคาด

- การแพร่ระบาดโควิด-19 ตามมาด้วยการฟื้นตัวเศรษฐกิจและมาตรการกระตุ้นขนาดใหญ่ ส่งผลให้ต้นทุนการผลิตและราคาสินค้า/บริการทั่วโลกพุ่งขึ้น

- นักลงทุนจึงหันมาซื้อทองคำในฐานะ Inflation Hedge หรือสินทรัพย์ป้องกันความเสี่ยงจากเงินเฟ้อ

-

เศรษฐกิจโลกชะลอตัว

- นโยบายการเงินตึงตัว โดยเฉพาะการขึ้นดอกเบี้ยของธนาคารกลางสหรัฐ (Fed) กดดันภาคธุรกิจและการบริโภค

- เมื่อเศรษฐกิจขาดแรงขับเคลื่อน นักลงทุนมักเลือกพักเงินในทองคำแทนการลงทุนในสินทรัพย์เสี่ยง

-

ความขัดแย้งทางภูมิรัฐศาสตร์

- สงครามรัสเซีย–ยูเครน และความตึงเครียดในตะวันออกกลาง ก่อให้เกิดความกังวลเรื่องพลังงาน ห่วงโซ่อุปทาน และความไม่มั่นคงโดยรวม

- ทองคำจึงถูกมองเป็น “ที่หลบภัย (Safe Haven)” เมื่อตลาดโลกเผชิญกับความไม่แน่นอน

-

การซื้อทองคำของธนาคารกลางทั่วโลก

- หลายประเทศอย่างเช่น จีน รัสเซีย ตุรกี เพิ่มการถือครองทองคำในทุนสำรองระหว่างประเทศ เพื่อลดการพึ่งพาเงินดอลลาร์และสร้างเสถียรภาพทางการเงิน

- การเข้าซื้อในระดับสถาบันเหล่านี้สร้างแรงหนุนให้ราคาทองคำในระยะกลาง–ยาวมีฐานที่มั่นคงขึ้น

อย่างไรก็ตาม สำหรับนักลงทุนที่มองการเก็งกำไรหรือการลงทุนระยะสั้น-กลาง ควรเข้าใจธรรมชาติของทองคำว่า “ราคาไม่ได้วิ่งขึ้นตลอดเวลา” หากไม่มีปัจจัยกดดันหรือตัวเร่ง ราคาทองคำก็อาจกลับเข้าสู่ภาวะนิ่งหรือแกว่งตัวในกรอบ แต่ในทางกลับกัน หากเกิดภาวะ “Risk-Off” หรือบรรยากาศแห่งความกลัวในตลาดโลกเมื่อใด ราคาทองก็มักจะพุ่งขึ้นทันที ทำให้ทองคำยังคงเป็นเครื่องมือที่น่าสนใจสำหรับการจับจังหวะลงทุนในช่วงที่โลกเผชิญความไม่แน่นอน

มองทองคำในระยะยาว (ภาพใหญ่ของคนเก็บทอง)

เมื่อลองสังเกตราคาทองคำในช่วง 30 ปีที่ผ่านมา เราจะเห็นว่าแม้บางช่วงราคาจะนิ่งอยู่บ้าง แต่หากมองภาพรวมในระยะยาว ราคาทองคำเองก็เคลื่อนไหวขึ้นมาอย่างชัดเจน ตัวอย่างเช่น ในช่วงปี 2000 - 2025 ทองคำให้ผลตอบแทนเฉลี่ยราว 10.9% ต่อปี และหากมองย้อนหลัง 30 ปี (1990 - 2020) จะพบว่าอัตราการเติบโตเฉลี่ยต่อปี (CAGR) อยู่ที่ประมาณ 5.1% อีกทั้งยังมีรายงานจาก Financial Times ว่าตั้งแต่ปี 1970 เป็นต้นมา ราคาทองมีการปรับตัวเฉลี่ยที่ใกล้เคียง 8% ต่อปี ซึ่งช่วยย้ำว่าในระยะยาวราคาทองคำมักแสดงแนวโน้มขาขึ้นต่อเนื่อง

นอกจากนี้ ทองคำยังมีบทบาทสำคัญในฐานะ สินทรัพย์ป้องกันเงินเฟ้อ (Inflation Hedge) และ ที่หลบภัยยามตลาดโลกเผชิญวิกฤต (Safe Haven) ไม่ว่าจะเป็นช่วงวิกฤตการเงิน 2008 หรือวิกฤตโควิด-19 ผู้คนเลือกถือทองคำเพื่อรักษามูลค่าความมั่งคั่ง

ด้วยเหตุนี้ นักลงทุนที่ลงทุนในทองคำระยะยาวจึงไม่ต้องวิตกกับความผันผวนระยะสั้น เพราะภาพใหญ่ยังคงเป็นขาขึ้นอยู่เสมอ ทองคำจึงเหมาะกับการถือเพื่อกระจายความเสี่ยง (Diversification) และใช้เป็นเครื่องมือป้องกันในช่วงเศรษฐกิจไม่แน่นอนหรือเงินเฟ้อสูง

มุมมองการลงทุนและคำแนะนำ

เลือกมุมมองที่ใช่ ก่อนตัดสินใจลงทุนทองคำท้ายที่สุดแล้ว การลงทุนทองคำขึ้นอยู่กับมุมมองและสไตล์ของนักลงทุนแต่ละคน ไม่ว่าจะเป็นการลงทุนระยะสั้น-กลาง หรือการสะสมทองระยะยาว

สำหรับการลงทุนระยะสั้นทางK WEALTH เพิ่งปรับมุมมองต่อทองคำจากSlightly Positive เป็นNeutralเนื่องจากปัจจัยเสี่ยงบางอย่างเริ่มคลี่คลาย เช่น ผลดีลภาษีที่เริ่มดีขึ้น และความขัดแย้งทางภูมิรัฐศาสตร์ในบางพื้นที่ที่ลดความตึงเครียดลง ทำให้ราคาทองคำอาจไม่พุ่งแรงเหมือนช่วงที่ความกังวลสูง นักลงทุนสายเก็งกำไรหรือจับจังหวะจึงควรติดตามสัญญาณความผันผวนและเลือกลงทุนเฉพาะช่วงที่ทองมีแรงหนุนจากความกลัวหรือRisk-Off

สำหรับการลงทุนระยะยาวขณะเดียวกันสำหรับนักลงทุนสายถือยาว การทยอยสะสมทองคำยังคงเป็นกลยุทธ์ที่เหมาะสม เพราะราคาทองคำในภาพรวมระยะยาวปรับตัวขึ้นต่อเนื่อง และยังทำหน้าที่เป็น Inflation Hedge และSafe HavenAsset ช่วยสร้างความมั่นคงให้พอร์ต แม้ว่าช่วงสั้นอาจมีการแกว่งตัวบ้าง

แนะนำ 3 ตัวเลือกการลงทุน

1) แม่ทองสุกบนแอป K+ สำหรับผู้ที่อยากซื้อขายทองคำจริงสะดวกและโปร่งใส,

2) กองทุน K-GOLD-Aสำหรับผู้ที่ต้องการลงทุนทองโดยไม่ต้องถือทองจริง

3) สำหรับผู้ที่ไม่อยากจับจังหวะตลาดและไม่อยากแบกรับความผันผวนในระยะสั้น กองทุนผสม K-WealthPLUSSeries ก็เป็นทางเลือกที่ดี เพราะมีการกระจายการลงทุนทั้งหุ้น ตราสารหนี้ และทองคำบางช่วงตามภาวะตลาดอัตโนมัติ ทำให้นักลงทุนสามารถเข้าถึงทองคำและสร้างพอร์ตที่สมดุลโดยไม่ต้องติดตามตลาดเอง

ขอขอบคุณข้อมูลจาก: Tradingview, Financial Times