หากเราซื้อสลากทุกเดือน แต่เงินไม่หายไปไหน แถมได้คืนพร้อมผลตอบแทนตอนเกษียณ และยังมีสิทธิ์ลุ้นรางวัลใหญ่ทุกสัปดาห์ ฟังดูเหมือนฝันไปใช่ไหม แต่นี่คือแนวคิดของ “หวยเกษียณ” ผลิตภัณฑ์ใหม่จากกองทุนการออมแห่งชาติ (กอช.) ที่นำความสนุกของการลุ้นโชคมาผสมกับการสร้างวินัยทางการเงิน แล้วหวยเกษียณคืออะไร มีรายละเอียดอย่างไร ถ้าเราออมผ่านหวยเกษียณอย่างเดียว จะมีเงินพอใช้ตลอดชีวิตหลังเกษียณหรือไม่ ติดตามได้ในบทความนี้

ทำความรู้จักหวยเกษียณ

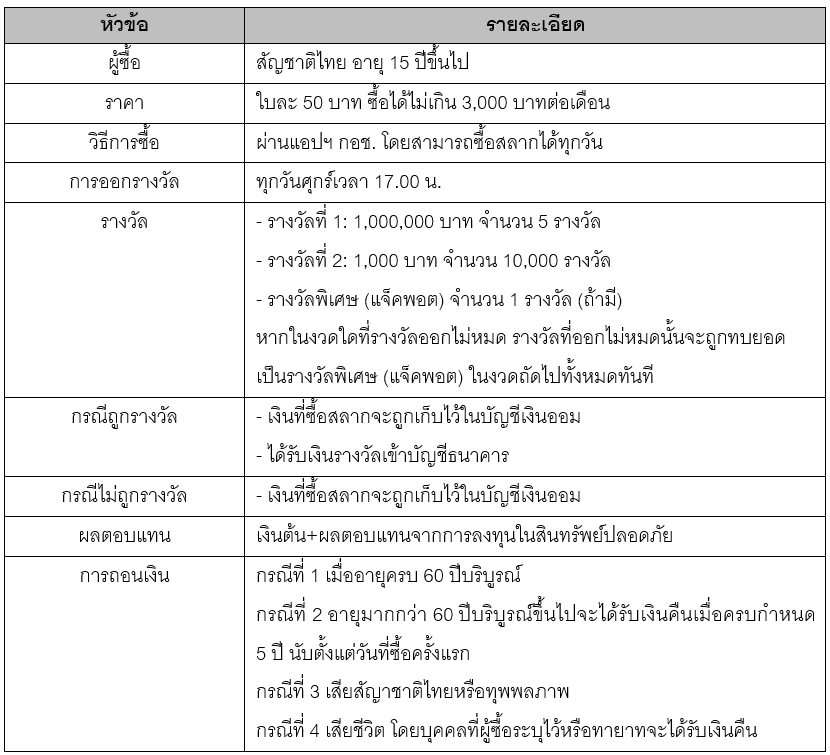

หวยเกษียณ หรือ สลาก กอช. ถือเป็นนวัตกรรมการออมรูปแบบใหม่จากกองทุนการออมแห่งชาติ (กอช.) โดยเงินทุกบาทที่ซื้อสลากจะกลายเป็นเงินออมในยามเกษียณ แถมผู้ซื้อสลากยังได้ลุ้นโชค ลุ้นรางวัลใหญ่ทุกสัปดาห์

วัตถุประสงค์ เพื่อจูงใจให้คนไทย โดยเฉพาะแรงงานนอกระบบ เริ่มออมเงินตั้งแต่วันนี้ และมีเงินก้อนไว้ใช้หลังเกษียณ

ข้อดีของหวยเกษียณ

- เงินต้นไม่หายเหมือนการลุ้นโชคทั่วไป

- ได้ลุ้นรางวัลทุกสัปดาห์

- ช่วยสร้างวินัยการออมระยะยาว

หวยเกษียณทำให้มีเงินเพียงพอใช้หลังเกษียณไหม

คำถามสำคัญที่เชื่อว่าหลายคนอยากรู้คือ ถ้าเราออมผ่านหวยเกษียณอย่างเดียว จะมีเงินพอใช้ตลอดชีวิตหลังเกษียณหรือไม่ ลองดูตัวอย่างด้านล่าง

สมมติเริ่มออมตอนอายุ 30 ปี และเกษียณเมื่ออายุ 60 ปี (ระยะเวลาออม 30 ปี)

- ออมเดือนละ 3,000 บาท (เต็มเพดานการซื้อหวยเกษียณ) = 36,000 บาทต่อปี

- เงินต้นรวม 30 ปี = 1,080,000 บาท

- คาดหวังผลตอบแทนเฉลี่ย 3% ต่อปี

- เมื่ออายุ 60 ปี เงินจะโตเป็น 1,700,000 บาท โดยประมาณ

หากต้องการใช้เงินหลังเกษียณเดือนละ 20,000 บาท เป็นเวลา 20 ปี จะต้องเตรียมเงินไว้ 4,800,000 บาท ซึ่งยังไม่รวมเงินเฟ้อ แต่เงินออมจากหวยเกษียณที่ 1,700,000 บาท สามารถอยู่ได้เพียง 7 ปีเท่านั้น สรุปคือไม่เพียงพอใช้หลังเกษียณ

ทำไมเงินถึงไม่พอใช้

- เพดานการออมจำกัด เนื่องจากเราสามารถซื้อสลากได้ไม่เกิน 3,000 บาทต่อเดือนเท่านั้น ทำให้จำนวนเงินต้นมีจำกัด

- ผลตอบแทนต่ำ ลงทุนในสินทรัพย์ปลอดภัย แม้จะมีความเสี่ยงต่ำ แต่ผลตอบแทนที่ได้รับค่อนข้างน้อย ทำให้เงินโตช้า

- เงินเฟ้อ ผลตอบแทนจากการลงทุนไม่สูงมาก อาจโตไม่ทันเงินเฟ้อ ทำให้มูลค่าเงินของเราลดลง

- รางวัลใหญ่ไม่แน่นอน แม้จะมีโอกาสได้ลุ้นรางวัลใหญ่ทุกสัปดาห์ แต่เป็นรายได้ที่ไม่แน่นอน จึงไม่ควรนำมารวมคำนวณด้วย

แนะนำทางเลือกเก็บเงินเกษียณเพิ่ม

กองทุนสำรองเลี้ยงชีพ (PVD)

เป็นกองทุนที่นายจ้างและลูกจ้างร่วมกันจัดตั้งขึ้นด้วยความสมัครใจ เพื่อเป็นสวัสดิการและหลักประกันให้แก่ลูกจ้างเมื่อออกจากงานด้วยการเกษียณอายุ ทุพพลภาพ หรือเสียชีวิต โดยแนะนำให้จ่ายเงินสะสมเพิ่มในแต่ละเดือน ซึ่งสามารถจ่ายเงินสะสมได้สูงสุด 15% ของเงินเดือน เพื่อให้มีเงินก้อนไว้ใช้หลังเกษียณมากขึ้น

กองทุนรวมเพื่อการเลี้ยงชีพ (RMF)

เป็นกองทุนที่เน้นให้ผู้ลงทุนออมเงินไว้ใช้หลังเกษียณ โดยมีเงื่อนไขว่าต้องถือครองหน่วยลงทุนกองทุน RMF อย่างน้อย 5 ปีนับจากปีแรกที่ลงทุน และมีอายุครบ 55 ปีจึงจะสามารถขายคืนหน่วยลงทุนได้ ยกเว้นกรณีทุพพลภาพหรือเสียชีวิต โดยกองทุน K-GDBONDRMF ที่ลงทุนในตราสารหนี้ทั่วโลก กองทุน K-WPBALRMF ที่ลงทุนในหุ้นและตราสารหนี้ และกองทุน K-GSELECTRMF ที่ลงทุนในหุ้นทั่วโลก ถือเป็นตัวเลือกที่น่าสนใจในการออมเงินเกษียณเพิ่มตามระดับความเสี่ยงที่รับได้

ประกันบำนาญ

เป็นอีกหนึ่งทางเลือกในการสร้างรายได้สม่ำเสมอไว้ใช้หลังเกษียณที่น่าสนใจ เพราะรู้จำนวนเงินบำนาญที่จะได้รับแน่นอนในแต่ละปีและมั่นใจได้ว่าจะมีเงินใช้ในวัยเกษียณ อย่างประกันบำนาญลดหย่อนได้ จ่ายเบาปรับได้ 90/55, 90/60, 90/65 ที่สร้างเงินบำนาญทุกปีเมื่อถึงอายุเริ่มรับบำนาญ ตั้งแต่ 12-24% ของจำนวนเงินเอาประกันภัย ถึงอายุ 90 ปี โดยเลือกอายุเริ่มรับบำนาญได้ 55, 60 หรือ 65 ปี

ลองดูตัวอย่างการคำนวณเมื่อออมผ่านหวยเกษียณและลงทุนในกอง RMF ควบคู่กันไป

สมมติเริ่มออมตอนอายุ 30 ปี และเกษียณเมื่ออายุ 60 ปี (ระยะเวลาออม 30 ปี)

- ออมเดือนละ 5,000 บาท = 60,000 บาทต่อปี

- เงินต้นรวม 30 ปี = 1,800,000 บาท

- คาดหวังผลตอบแทนเฉลี่ย 6% ต่อปี

- เมื่ออายุ 60 ปี เงินจะโตเป็น 4,700,000 บาท โดยประมาณ

- รวมเงินเกษียณจากการออมผ่านหวยเกษียณ 1,700,000 บาท และลงทุนในกอง RMF 4,700,000 บาท = 6,400,000 บาท

หากต้องการใช้เงินหลังเกษียณเดือนละ 20,000 บาท เป็นเวลา 20 ปี จะต้องเตรียมเงินไว้ 4,800,000 บาท ซึ่งยังไม่รวมเงินเฟ้อ โดยเงินออมที่มี 6,400,000 บาท จะทำให้อยู่ได้ถึง 26 ปี ซึ่งเพียงพอใช้หลังเกษียณ

หวยเกษียณ เหมาะกับคนที่อยากเริ่มต้นออมแบบง่ายๆ แถมได้ลุ้นโชค และมีเงินก้อนเสริมไว้ใช้ตอนเกษียณ แต่ถ้าต้องการให้มีเงินพอใช้หลังเกษียณไปยาวๆ ควรลงทุนเพิ่มในสินทรัพย์ที่มีโอกาสให้ผลตอบแทนที่สูงกว่า รวมถึงประกันบำนาญที่สร้างรายได้อย่างสม่ำเสมอ โดยแนะนำให้เริ่มต้นออมและลงทุนตั้งแต่วันนี้ เพราะหากเริ่มออมเร็วเท่าไร ผลตอบแทนทบต้นจะยิ่งทำงานได้มากเท่านั้น และไม่ลืมทบทวนเป้าหมายเกษียณทุกปี เพื่อปรับแผนการลงทุนให้เหมาะกับสถานการณ์ที่เปลี่ยนไป

หมายเหตุ:

-

ระดับความเสี่ยงกองทุน

- K-GDBONDRMF, K-WPBALRMF: ความเสี่ยงกองทุนระดับ 5

- K-GSELECTRMF: ความเสี่ยงกองทุนระดับ 6

-

นโยบายป้องกันความเสี่ยงด้านอัตราแลกเปลี่ยน

- K-GDBONDRMF, K-WPBALRMF, K-GSELECTRMF: ป้องกันความเสี่ยงตามดุลยพินิจของผู้จัดการกองทุน

-

ระยะเวลาการรับเงินค่าขายคืน (ตัวอย่างเช่น ระยะเวลาการรับเงินค่าขายคืน T+6 หมายถึง จะได้รับเงินค่าขายคืน 6 วันทำการถัดจากวันที่ทำรายการ (T+6) เช่น ขายคืนวันจันทร์ จะได้รับเงินค่าขายคืนวันอังคารของสัปดาห์ถัดไป (กรณีไม่มีวันหยุดอื่น นอกจากเสาร์-อาทิตย์))

- K-GDBONDRMF: T+2

- K-GSELECTRMF: T+3

- K-WPBALRMF: T+5

ขอขอบคุณข้อมูลจาก : บลจ.กสิกรไทย, กองทุนการออมแห่งชาติ