ช่วง 2 ปีที่ผ่านมา วิกฤตโควิดและสงครามระหว่างรัสเซีย-ยูเครน ส่งผลกระทบอย่างรุนแรงต่อตลาดการลงทุนทั่วโลก ในช่วงที่ตลาดมีความผันผวนอย่างหนัก นักลงทุนต้องมีความรอบคอบในการเลือกสินทรัพย์ที่จะลงทุน หากประเมินสถานการณ์ได้แม่นยำ และเลือกลงทุนในสินทรัพย์ที่ถูกต้อง ก็จะได้รับผลตอบแทนจากการลงทุนที่น่าพอใจ แต่ในทางกลับกันหากเลือกสินทรัพย์ไม่ถูกต้อง ก็อาจขาดทุนหนักเช่นกัน ดังแผนภาพด้านล่าง

ผลตอบแทนของดัชนีหุ้นในประเทศต่างๆระหว่างปี 2020-2022

ดัชนี

| ผลตอบแทนสูงสุด

(%)

| ผลตอบแทนต่ำสุด

(%)

| ผลตอบแทน (%)

ณ 30/12/2022

|

S&P500

| 47.23

| -31.32

| 17.85

|

Nasdaq100

| 86.80

| -21.17

| 23.30

|

ARRK Innovation

| 210.06

| -41.31

| -38.14

|

STOXX600

| 17.78

| -33.37

| 1.23

|

Nikkei225

| 32.17

| -28.67

| 12.45

|

HSCEI

| 8.02

| -56.38

| -40.77

|

CSI300

| 39.87

| -15.50

| -6.76

|

SENSEX

| 53.21

| -37.10

| 47.29

|

SET

| 7.36

| -35.80

| 4.56

|

VN

| 58.13

| -37.81

| 4.18

|

จากสภาวะที่ผ่านมาทำให้เห็นว่าการเลือกลงทุนเพียงกองทุนเดียวนอกจากจะทำให้พอร์ตการลงทุนผันผวนสูง ยังมีจุดอ่อนหลายประการ ได้แก่

ความเสี่ยงสูง: การนำเงินลงทุนทั้งหมดไปเสี่ยงกับกองทุนนั้นเพียงกองทุนเดียว หากกองทุนนั้นไม่ได้เป็นไปตามคาด เท่ากับว่าเราจะพลาดโอกาสการลงทุนที่เข้ามาในช่วงเดียวกันได้

ขาดความหลากหลาย: การลงทุนกองทุนเดียวทำให้พอร์ตลงทุนทั้งหมดไม่มีการกระจายความเสี่ยง ผลกระทบจึงส่งผลโดยตรงกับทั้งพอร์ตได้ทันที

ความคล่องตัวต่ำ: กองทุนรวมบางประเภทมีความผันผวนสูง โดยราคาของกองทุนอาจเปลี่ยนแปลงได้อย่างรวดเร็ว ซึ่งยากที่จะทำกำไรในเวลาที่ต้องการ

การลงทุนแบบจัดพอร์ตการลงทุนจึงเป็นวิธีการลงทุนที่ลดความเสี่ยงกว่าด้วยการกระจายความเสี่ยงของเงินลงทุนไปในสินทรัพย์ประเภทต่างๆ เพื่อลดความผันผวนและความเสี่ยงของการสูญเสียเงินลงทุนเมื่อสินทรัพย์ประเภทหนึ่งไม่เป็นไปตามที่คาดไว้ สินทรัพย์ประเภทอื่นๆ อาจทำงานได้ดี ซึ่งสามารถช่วยลดความเสี่ยงพอร์ตการลงทุนได้มากกว่าอย่างชัดเจน

มาทำความรู้จักกับรูปแบบการจัดพอร์ตแบบ Core and Satellite

การลงทุนในรูปแบบ Core and Satellite เป็นการจัดสรรเงินลงทุนที่ผสมผสานการลงทุนที่เน้นวัตถุประสงค์ระยะยาวและการจับจังหวะการลงทุนด้วยการลงทุนระยะสั้น กลยุทธ์นี้เป็นกลยุทธ์ที่ได้รับความนิยมอย่างมากจากนักลงทุนสถาบันและรายย่อยทั้งในและต่างประเทศ เพราะช่วยทั้งลดความเสี่ยงภาพรวมและมีสภาพคล่องให้สร้างผลตอบแทนระยะสั้นถึงกลางตามจังหวะตลาดได้

กลยุทธ์ Core and Satellite จะแบ่งหลักๆ เป็น 2 ส่วนตามแผนภาพที่ 2

ส่วนแรก คือ Core หรือส่วนหลักจะมีน้ำหนักการลงทุนประมาณ 60-80% ซึ้งมีเป้าหมายในการเพิ่มมูลค่าจากการลงทุนระยะยาวและมีการกระจายความเสี่ยงไปยังหลากหลายสินทรัพย์ทั่วโลก เพื่อให้ได้ผลตอบแทนตามที่คาดหวังภายใต้ความเสี่ยงที่รับได้ ส่วนที่เหลืออีก 20-40 % จะเป็นส่วนของ Satellite หรือส่วนเสริมเน้นการทำกำไรจากการจับจังหวะตลาดในระยะสั้นถึงกลาง

สิ่งที่สำคัญในการใช้กลยุทธ์แบบ Core and Satellite คือ การ Balance สัดส่วนของน้ำหนักในส่วน Core และ Satellite โดยถ้าเราเห็นว่าตลาดมีโอกาสในการทำกำไรระยะสั้นถึงกลางมาก เราอาจจะให้น้ำหนักกับส่วน Satellite มากขึ้น ในทางกลับกันถ้าเรามองว่าตลาดอาจจะมีความผันผวนสูงเราสามารถไปให้น้ำหนักกับส่วน Core แทน

จะเห็นได้ว่าการจัดพอร์ตโดยใช้ Core & Satellite Strategy เป็นกลยุทธ์การจัดพอร์ตที่เหมาะกับทุกสภาวะตลาด แถมยังช่วยสร้างโอกาสให้นักลงทุนมีผลตอบแทนโดยรวมที่ดีในระยะยาว บริหารพอร์ตได้อย่างมีประสิทธิภาพมากยิ่งขึ้น

มุมมองการลงทุน และ พอร์ตการลงทุน Core and Satellite ไตรมาส 3

ในช่วงที่เหลือของปีเรายังมองว่าตลาดหุ้นยังคงเผชิญกับความผันผวนที่ค่อนข้างสูง ถึงแม้เศรษฐกิจโลกจะมีแนวโน้มดีขึ้นกว่าช่วงต้นปีที่ผ่านมาแต่อย่างไรก็ตามอัตราดอกเบี้ยที่อยู่ในระดับสูงทั้งใน สหรัฐ และ ยุโรป รวมถึงความเข้มงวดในการปล่อยสินเชื่อของภาคธนาคารที่เป็นผลผวงจากปัญหาธนาคารล้มละลายในไตรมาส 1 จะทำให้เศรษฐกิจโลกมีแนวโน้มชะลอตัวลงในระยะข้างหน้า ทำให้เราให้น้ำหนักในสัดส่วนหลัก หรือ Core ไว้ที่ 80 % เพื่อลดความผันผวนของพอร์ต โดยกองทุนแนะนำสำหรับส่วน Core มีทั้งกองทุนกลุ่ม K-PLAN และ Wealth Plus ที่มีการกระจายการลงทุนไปยังสินทรัพย์ต่างๆทั่วโลก

สำหรับส่วนส่วนเสริม หรือ Satellite เราเลือกกระจายตัวไปยัง 4 ธีมการลงทุนหลักๆ

1. กลุ่มหุ้นประเทศจีน - ตั้งแต่ต้นปีทางการจีนมีการกระตุ้นเศรษฐกิจเป็นระยะ ไม่ว่าจะเป็นปรับลดดอกเบี้ยนโยบาย MLF, ลดดอกเบี้ยเงินกู้ลูกค้าชั้นดี (LPR) รวมถึงเพิ่มสภาพคล่องเข้าระบบธนาคาร แต่หมุดหมายสำคัญเกิดขึ้นในการประชุม Politburo ที่มีการส่งสัญญาณกระตุ้นเศรษฐกิจโดยเน้นไปที่การบริโภคภายใน ผ่อนคลายความตึงเครียดในภาคอสังหาฯ เพิ่มการลงทุนในประเทศ ทั้งหมดนี้นับเป็นแรงหนุนต่อตลาดหุ้นจีนที่มีกลุ่มหุ้นบริโภคภายใน อสังหาฯ ธนาคาร และอุตสาหกรรม เป็นสัดส่วนหลัก

2. กลุ่มหุ้นประเทศเวียดนาม - ด้วยอัตราเงินเฟ้อซึ่งลดลงมาต่ำกว่าระดับเป้าหมาย ส่งให้ธนาคารกลางเวียดนามลดดอกเบี้ยต่อเนื่อง 3 ครั้ง รวมทั้งหมด 1.5% มาที่ระดับ 4.5% เพื่อกระตุ้นเศรษฐกิจ ด้านรัฐบาลก็ใช้นโยบายการคลังกระตุ้นเช่นกันทั้งการลดภาษี VAT สินค้าบางชนิด การลดค่าธรรมเนียมจดทะเบียนรถใหม่ที่ผลิตในประเทศ โดยนายกฯ เวียดนามยังเน้นย้ำเป้าหมายการเติบโตของเศรษฐกิจปีนี้ที่ 6.5% ดังนั้นคาดว่าทางการเวียดนามจะยังคงใช้มาตรการกระตุ้นเศรษฐกิจเพื่อบรรลุเป้าหมายดังกล่าว ซึ่งส่งผลดีต่อตลาดหุ้นเวียดนามที่ระดับมูลค่าต่ำกว่าค่าเฉลี่ย 10 ปี

3. กลุ่มหุ้น Healthcare - ภาวะเศรษฐกิจที่ไม่แน่นอนท่ามกลางการขึ้นดอกเบี้ยต่อเนื่อง ด้านมูลค่าตลาดหุ้นเริ่มตึงตัวจากกลุ่มเทคโนโลยีที่ขึ้นต่อเนื่องหลังการมาของกระแส AI แต่ยังมีอีกกลุ่มอุตสาหกรรมที่เหมาะสมกับภาวะไม่แน่นอนเช่นนี้ นั่นคือ Health Care ซึ่งมีรายได้และกำไรที่สม่ำเสมอ อีกทั้งเป็นกลุ่มที่ laggard และมูลค่าเหมาะสม ดังนั้นเมื่อภาพรวมตลาดหุ้นมีมูลค่าตึงตัว นักลงทุนมักมองหากลุ่มอุตสาหกรรมที่ทนทานต่อภาวะเศรษฐกิจพร้อมมูลค่าน่าสนใจ กลุ่ม Health Care จึงน่าจับตามองในช่วงเวลาต่อจากนี้

4. กลุ่มตราสารหนี้โลก - อัตราเงินเฟ้อที่เริ่มชะลอตัว ด้าน Fed ส่งสัญญาณใกล้ขึ้นดอกเบี้ยถึงจุดสูงสุดของวัฏจักร ทำให้ตราสารหนี้มีอัตราผลตอบแทน (Yield) สูงสุดในรอบกว่า 10 ปี ตามแนวโน้มการปรับอัตราดอกเบี้ย มีความน่าสนใจอีกครั้ง

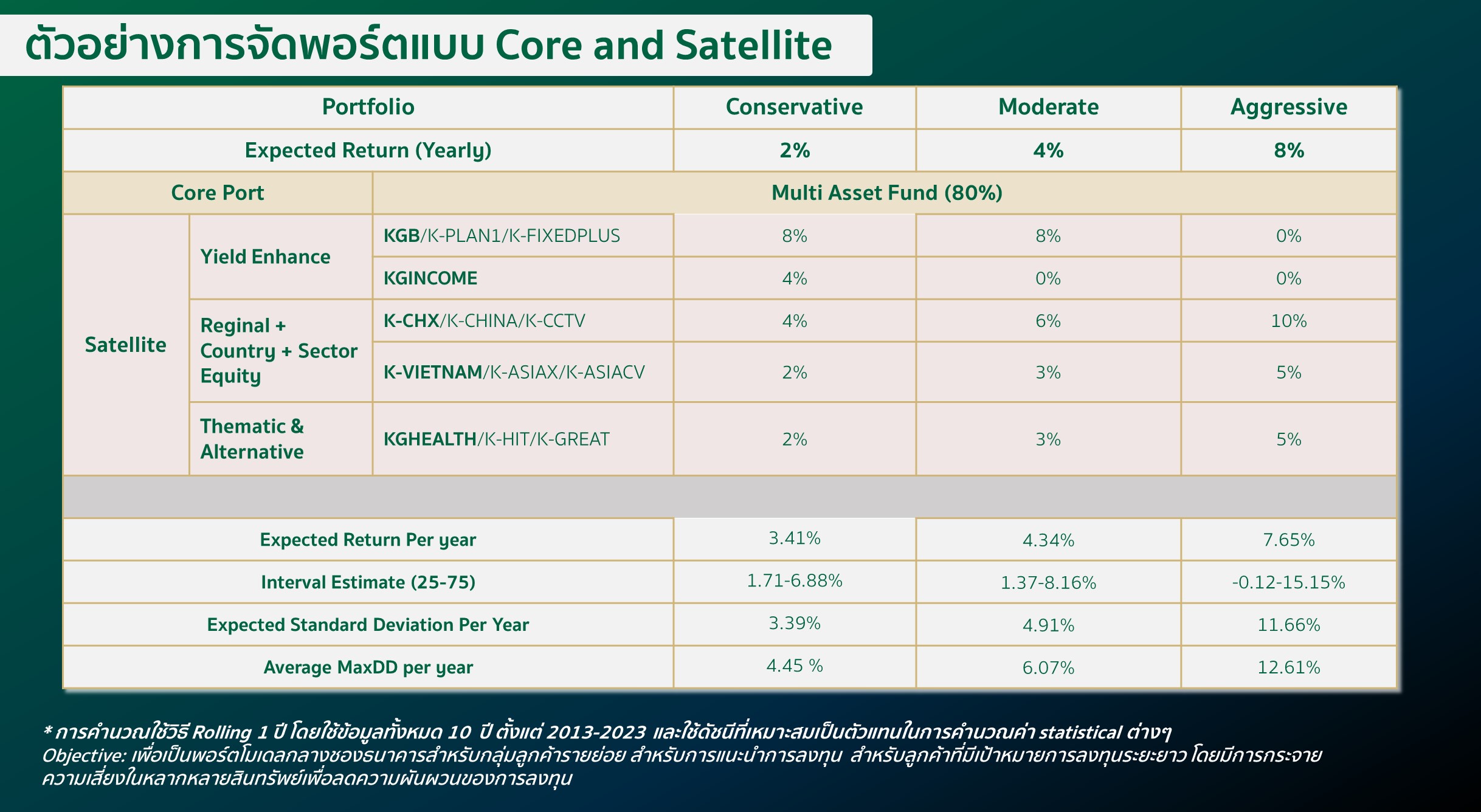

สำหรับนักลงทุนมีมองหารูปแบบการลงทุนที่เหมาะสมกับผลตอบแทนที่คาดหวังภายใต้ความเสี่ยงที่รับได้แต่ยังไม่แน่ใจว่าจะจัดสัดส่วนการลงทุนอย่างไรทาง ธนาคารกสิกรไทย ได้มีการจัดทำพอร์ตการลงทุน Core and Satellite ตามแผนภาพที่ 3 เพื่อให้นักลงทุนสามารถนำไปเป็นแนวทางในจัดพอร์ตการลงทุนรวมได้